理财入门知识:理财四大误区

1、我没有什么钱,我无财可理。

2、我没有必要也不需要理财。

3、我现在没有钱,等有钱了再理财吧。

4、再会理财不如我努力赚钱。

理财入门知识:理财六大习惯

1、设定目标

3、生活为未来着想

4、避免负债

5、日常生活节俭

6、养成记账习惯

1、找到我们的财务梦想,树立理财的目标

好了,你的财务梦想已经找到了,下一步,请把你的梦想按照时间排个序,比如一年内要实现的、3年内要实现的、10年内要实现的等等。然后再预测一下实现这些梦想需要的资金量吧。

好像是很大的一笔钱哦。我相信我们每个人都会存在资金缺口的,不过没关系,我们每个人都拥有一个强大的武器可以弥补这个缺口,那就是时间。所有的资金都是具有时间价值的,只要你还拥有时间,就一定不要嘲笑自己的梦想。

2理财从记账开始找到了我们的梦想,就开始了漫长理财之路的第一步了:记账。

3投资——让钱生钱

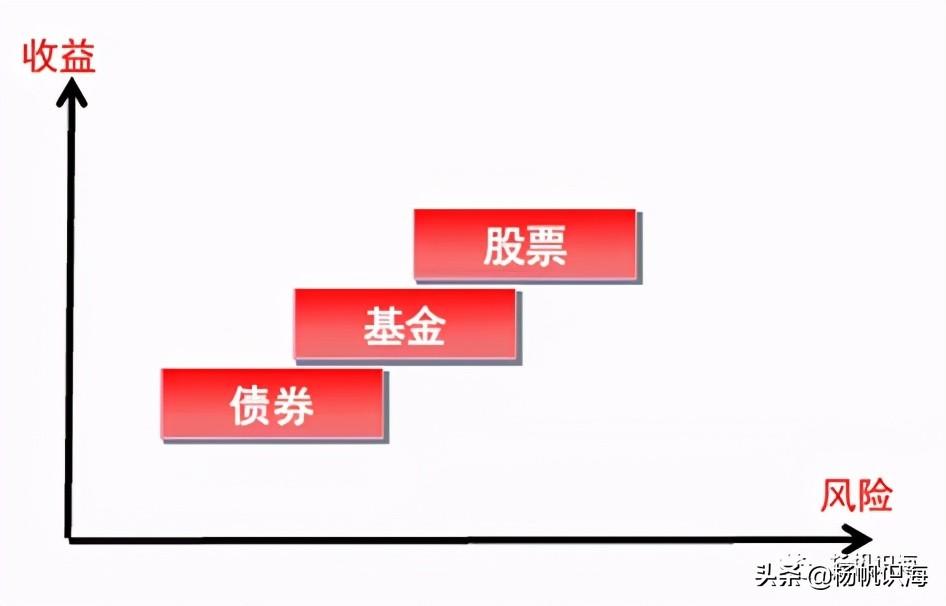

梳理了自己的消费习惯,也节省出了投资的本钱,我们马上切入正题:投资。投资是为了让钱生钱,即获取收益。那么,收益是如何而来的呢?收益永远来自于两个方法:用风险换收益,用时间换收益。无论何种投资手段,都需要借助于时间和风险来为我们博得收益。

再看看时间的作用吧:排除比较特殊的投资工具收藏品、不动产,从保本类结构性投资产品之后的投资工具,风险都相对较低,但要获取收益就必须要保证投入大量的时间了,比如国债,保本保收益,但一般都要持有5年的。同样,货币市场基金、定期存款等,都是要用时间换收益的。

不要低估通货膨胀对财富的侵蚀。

仅靠储蓄远远不够达成你的梦想。

投资,让你辛苦赚来的钱也为你工作。

为养老和子女教育投资的最佳时间是----now、

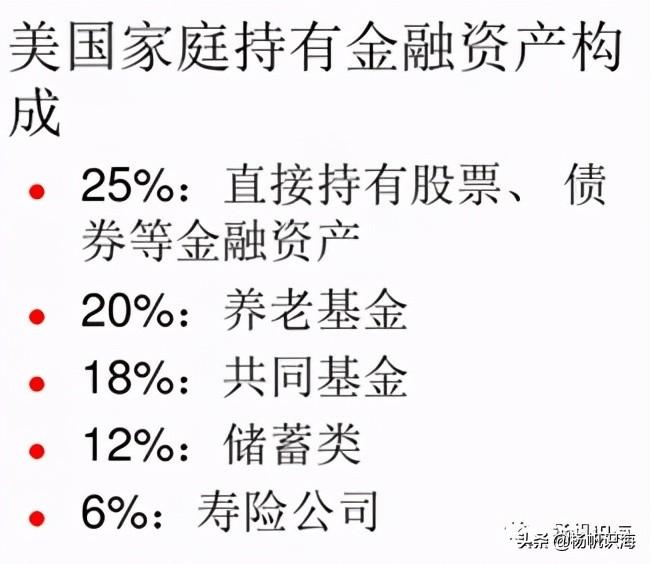

可供选择的投资理财工具

一、 非证券类资产

房地产/收藏品

特点:

1流动性差

2非标准不可贸易品

3 往往表现为卖方价格

调控房价已成为“”“政治任务”,不能忽视中国市场中政策的力量,但也不能对宏观调控过于恐慌。自住房购买,不妨更多地将其视作消费品,以自己的承受能力作为标杆。

二、保险

保障型保险 VS 投资型保险

重新认识保险的功能

人身意外险:意外事故的保障

健康险:包括重大疾病保险和各类住院医疗保险,是健康保障的重要部分。

长期寿险:社会保障养老金的有效补充。

保险理财的重点在于生命和健康保障。

保险理财四大原则:

1、家庭的第一份保单应该是保障类险种

2、家庭意外保障=每个月固定支出x 72(意外发生6年后仍可维持原来的生活水平)

3、保险额度不宜超过家庭收入的10倍

4、家庭年保费支出<10%家庭年收入

三 、证券类资产。

特点:

1流动性好

2价格反应机制灵敏

3 风险与收益相匹配

证券类资产-成熟的投资理财工具

1、固定收益证券

央行票据、国债、企业债、金融债‘’‘’‘’

2、股票

A股、B股、H股,境外品种等

3、金融衍生品

期货、期权、外汇产品。。。

4、委托理财产品

银行人民币理财计划、券商集合理财计划、狭义信托

5、证券投资基金

股票型、混合型、债券型、生命周期型。。。。。

利弊分析

证券类资产-债券

利:收益稳定,安全性高,交易成本低,一般购买国债只收取2‰手续费

弊:收益偏低,抵御通货膨胀的能力差,对中小投资者而言,可供选择的品种太少

证券类资产-股票

利:以经济发展的精华部分---对抗经济发展的自然现象即通货膨胀的最佳投资工具之一。

弊:风险偏高,投资者需要掌握专业技能、投资技巧,并能对市场信息做出迅速反应。

证券类资产-金融衍生品

期货、期权

利:收益率非常高,可利用杠杆成倍放大资金

弊:风险非常高,杠杆放大资金的同时放大了风险,投资门槛高。(用亏得起的钱去投资期货)

外汇产品

利:有分散风险的作用,分享国际市场金融衍生品交易的收益

弊:引入汇率风险

人民币升值预期

投资门槛高,如果对外汇市场不甚了解,则应尽量谨慎选择此类产品。

证券类资产-委托理财产品

狭义信托

利:期望收益高

弊:风险相应提高,通常投资门槛高,流动性差。

选择核心:具体投资项目风险‘;产品的行业风险;信托公司综合状况。

银行人民币理财计划

利:预期收益高于银行储蓄

弊:通常有锁定期和购买起点限制,一般在半年或一年后才能赎回,变现难度相对较大,信息透明度差

证券类资产-证券投资基金

专家管理之下的—投资基金

利:分散投资,获取批发收益,投资简便高效,哪怕只花1000元买基金,也可以享有一年15元(1000x1.5%)的管理费,坐拥专业基金经理2000小时的服务

据统计73%的基金投资者为一年以内的新基民。但年轻的基民仍难免把基金当作股票来“炒”,在“赎还是不赎,这是个问题”这样伟大的命题里苦苦挣扎。幸好,已有基民挣扎上岸,参透:“买基金如选媳妇,重在长期持有”。有相当一部分人对基金投资缺乏起码的知识,完全是盲目跟风。专家理财不表示没有风险,基民也需要谨慎对待。购买基金所发生的费用一般有认购费、申购费、管理费和赎回费。