出品:新浪财经上市公司研究院

作者:肖恩

近几年,爱尔眼科、通策医疗的业绩和股价走出了长牛,令诸多投资人对于医疗服务专科公司有了更多的期待,并往往以爱尔眼科作为模板来预测相关公司的发展前景。

目前在A+H两地市场的医疗服务机构主要包括这几类:以爱尔为代表的眼科;以通策为代表的齿科;以雍禾医疗为代表的医美;以锦欣生殖为代表的辅助生殖;以海吉亚为代表的肿瘤专科医院等。

对于海吉亚医疗来说,被拿来对标爱尔眼科已成为绕不开的话题。但是我们认为,肿瘤科和眼科无论在医院投资成本、服务利润率、资本回报ROA/ROE等方面均有着不小的差距,这无疑也将带来商业模式复制的更大不确定性。

单位投资成本差距大

随着人口老龄化加剧,我国肿瘤医疗需求持续增长,尤其是3线基层市场的肿瘤医疗供需缺口持续加大。

海吉亚则顺势定位下沉市场,以收购放疗设备业务和第三方放疗服务起家,并逐渐凭借着精细化管理能力,其“自建+并购”扩张的能力目前基本得到了验证。年报显示,海吉亚的主要营收来自于旗下肿瘤医院的门诊医疗和住院医疗服务收入,截至2021年底,公司管理及经营12家医院,旗下5000张床位,与22家医院合作放疗中心(另有27家已签约未开业)。

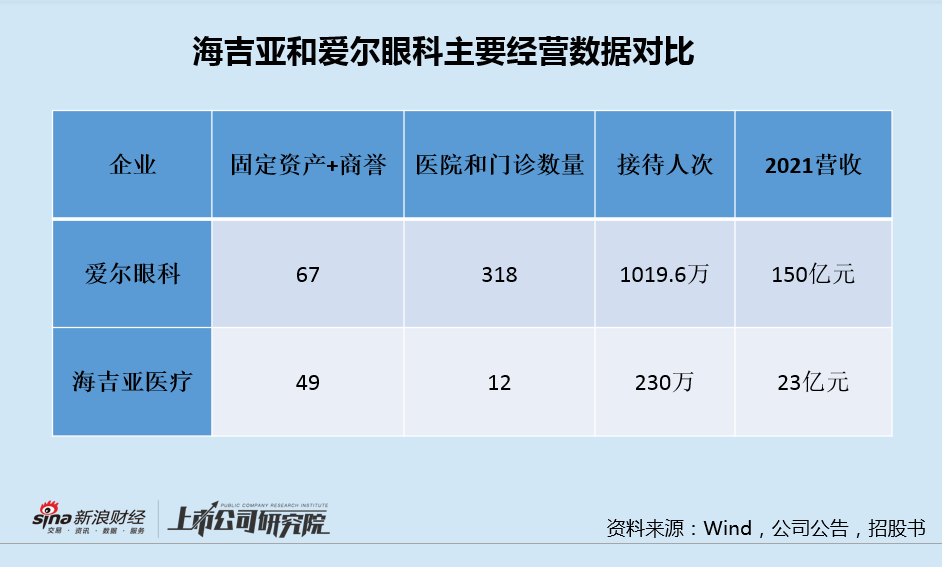

截止2021年底,海吉亚医疗12家医院、5000张床位、接待230万人次,创收23.18亿元。在账面的固定资产额为25.17亿元,加上并购医院产生的商誉23.79亿元,合计约49亿元。

反观爱尔眼科,截止2021年底,其旗下有医院和门诊合计318家,门诊量达1019.6万人次,创收150亿元。而同期账面固定资产为23.84亿元,即使加上全部的商誉43.17亿元,合计67亿元。

对比之下,海吉亚单个医院所投入的资本支出要远超爱尔眼科,即使从医院服务的单位客人流量的资本投入或者是从单位创收的资本投入来看,海吉亚都是远超爱尔眼科。这主要是由于肿瘤科的设备投入要较眼科“重”的多的缘故。

以重庆海吉亚医院为例,为开展业务,其必须拥有多种类型癌症诊断设备。其中就包括 PET/CT、GE64排128层螺旋CT、圣诺数字化乳腺钼靶机、联影1.5T磁共振成像MRI、岛津数字化DR、Elekta VMAT直线加速器、一体化后装治疗系统、HY7000系列射频热疗机等。

此外,2021年海吉亚收购拥有900个床位的苏州永鼎,就耗资17亿元,单床位成本接近200万元。同年收购700个床位的贺州广济耗资6.4亿元,但床位成本也近百万元。据华泰保守估计,海吉亚新建医院的单床投资为约40万元,1000个床位的亿元新建成本至少是4亿元,看来收并购的投资成本还要明显更高于自建成本。

相较于爱尔眼科,要将“沉重”的商业模式以点带面地向全国范围复制,海吉亚无疑将面临更大的资金压力和风险。诸如由于公司在收购永鼎医院时使用美元贷款,今年上半年人民币贬值产生约 4794万元汇兑损失。且资产过重也会影响复制扩张的速度,海吉亚医疗预计到2024年约入局10年之际,布局的医院才16家,这远慢于相对更“轻”的爱尔眼科在早期的突进速度。

客单价和利润率差距大

年报显示,2021年海吉亚的12家医院、5000张床位,吸引了230万人次,贡献了21.5亿元收入。按照平均单个人次的收入看,客单价为934.78亿元,而非其公开宣传的单肿瘤手术客单价的4.17万元/人。

相较之下,爱尔眼科2021年服务的超千万人次,其平均客单价已提高至1471.3元/人,作为大众消费的眼科,客单价竟也高于海吉亚肿瘤治医院的客单价57%之多,爱尔眼科具有更加明显的“厚雪”特征。这背后的原因,或是爱尔眼科更偏向于可选消费,而肿瘤治疗则是无奈的必选消费,而且涉及民生和控费。

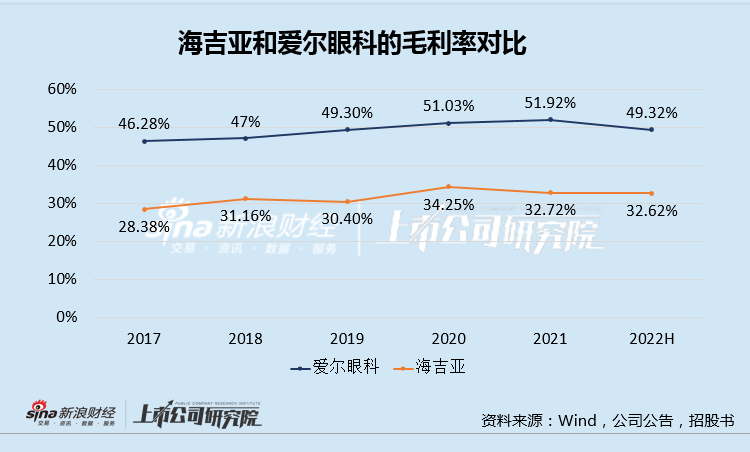

在客单价存在明显差距的情况下,海吉亚和爱尔的利润率也有着明显的差距。2017-2022年两者均随着医院数量的增加,呈现出了规模效应从而促进了毛利率表现,但爱尔眼科的毛利率一直要高出海吉亚约20个百分点之多。

正如前文所述,由于海吉亚属于重资产投入扩张模式,尽管这抬升了行业进入门槛,但也增加了投资风险。尤其是面对利润不厚实、严重依赖于医生的专业技能、讲究精细化管理等特点的商业模式,其复制难度较大,稍有波动就可能面临着亏损和重投入无法收回的窘境,如医疗费用控制的意外利空,包括医保报销政策的变化等。

这也是为什么公立医院在中国肿瘤医疗服务市场仍占据主导地位的缘故。由于复制风险较大,民营肿瘤专科医院的市场集中度也非常低,整体市场非常分散,2019 年肿瘤民营医疗服务市场的五大集团参与者,其肿瘤相关服务产生的收入分别占民营肿瘤医院总收入的 2.19%、1.46%、0.96%(海吉亚医疗)、0.95%、0.81%。

资产回报率差距大

海吉亚起家于放疗设备供应商,拥有行业领先的伽马刀专利。通过自建医院、战略收购、与医院合作开展放疗中心的方式不断扩大全国业务版图。

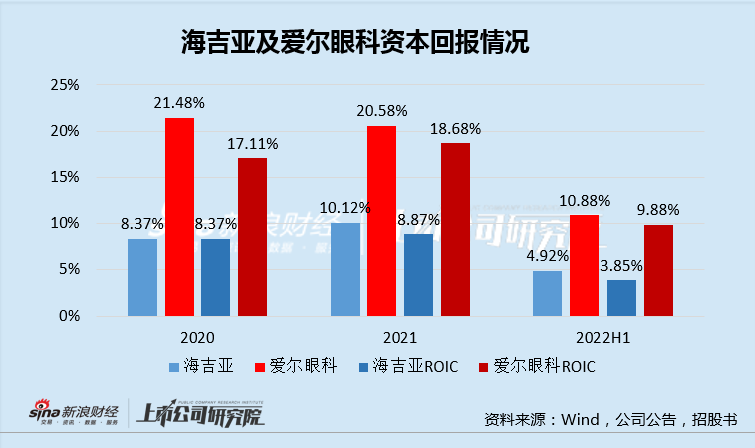

但由于投入大、周期长、利润率不高的缘故,海吉亚医药的资本回报率始终不理想,ROE和ROIC等两项资本回报均连续多年均明显低于爱尔眼科,这也是投资人最为关注、企业长期回报率的最根本参考。

沙利文报告显示,截止2021年,我国肿瘤医疗市场规模超4500亿元,肿瘤放疗资料服务市场规模超500亿元,贯穿70%患者治疗阶段,但国内的渗透率仅有23%,明显低于美国的60%水平。

此外,我国基层市场的供需缺口较大,肿瘤治疗周期长且二三线城市肿瘤发病率高,比达 75.6%,但肿瘤医疗资源匮乏。以放疗为例,2019年中国一线城市及二线城市每百万人口的放疗设备数量分别为4.9台及3.4台,而三线及其他城市为2.4台。

总体来看,海吉亚医疗,凭借着先发优势、重资产投入、技术积累、精细的管理体制,在基层肿瘤的需求空缺中找到了自己的一块市场。

但由于是重资产投入,因此整个生意的ROE和ROIC并不理想,相较于爱尔眼科和通策医疗有明显的差距。目前投资机会主要在于其扩张阶段,无论是并购还是自建,都能推升业绩和市值,前提是项目推进的要合理,存在景气度投资的机会。