作者 | 陈述看懂经济专栏作家

近期,人民银行发布《2022年一季度货币政策执行报告》。其中的专栏3《建立存款利率市场化调整机制》,阐述了人民银行存款利率市场化的最新进展。

按照专栏所述, 今年4月,人民银行指导利率自律机制建立了存款利率市场化调整机制,该机制下,“自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。”

对机制的表述很短,同时这一专栏在当期《货币政策执行报告》中亦是最短的,但“字少事大”。这一机制的建立,标志着人民银行在推动利率市场化——尤其是存款利率市场化上,又前进了一步。

无论从短期还是中长期,这一机制都将对金融机构运营以及金融市场发展产生较大影响。

短期看,人民银行通过改革存款利率定价方式,引导存款利率稳中趋降,能够有效缓解银行业机构由于持续降低贷款利率所带来的经营压力,有助于稳定净息差。由于新机制以国债收益率和LPR作为存款定价的重要基准,短期内,存款定价将呈现“存款基准基准利率加点(定价方式1)”和“参考国债收益率(定价方式2)”双重定价模式。

中长期看,存款基准利率可能在不远的将来退出历史舞台,国债收益率成为更被市场和机构接受的存款定价基准。这一过程需要一条灵敏、可靠且可调控的国债收益率曲线,人民银行可能会在通过公开市场操作调整国债收益率的领域有更多新的实践,其作为以市场化方式形成国债收益曲线的参与方的角色和地位会越来越重要,这也会有助于构建更为完善的利率市场化传导框架。

利率市场化改革再下一城

利率是资金的价格,在金融资源配置中具有基础性、导向性意义。我国利率市场化改革过程中,先放开货币市场利率和债券市场利率,再逐步推进存、贷款利率的市场化。存、贷款利率市场化按照“先外币、后本币;先贷款、后存款;先长期、大额,后短期、小额”的顺序进行。按照这一路径,存款利率的市场化是“最后的硬骨头”。

2015 年,存款利率市场化取得了突破进展。当年3月、5月,人民银行将人民币存款利率上限由基准利率的1.2倍依次扩大到1.3倍和1.5倍;8月放开一年期以上(不含一年期)定期存款利率上限;10月对商业银行和农村合作金融机构等不再设置存款利率上限,利率行政管制基本放开。

放开行政管制的同时,人民银行指导市场利率定价自律机制(简称利率自律机制)确定了存款利率自律上限,存款利率上限为“存款基准利率上浮一定倍数”,各自律成员可在上限内自主确定存款利率水平。这一方式减少了存款利率定价的行政色彩,但却导致自律上限存在杠杆效应,使得中长期存款利率偏高。

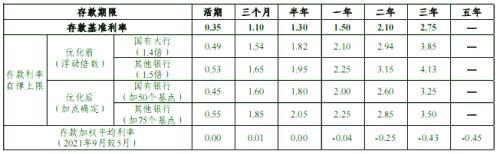

因此,2021年6月,人民银行指导利率自律机制优化存款利率自律上限形成方式,由存款基准利率乘以一定倍数形成,改为加上一定基点确定。从下表可以看出,这一确定方式较为明显的降低了中长期存款的利率水平,提高了金融机构降低贷款利率,让利实体经济的能力和空间。

表:2021年存款利率上限确定方法优化前后对比

资料来源:中国人民银行,《2021年三季度货币政策执行报告》

但由于存款市场竞争激烈,这一定价方式在实际执行中,很多银行的定期存款和大额存单利率普遍接近自律上限,并未实现市场利率向存款利率的有效传导。如下图所示,金融机构三个月定期存款利率与六个月国债收益率的变化显著不相关。

图:2019年以来国债收益率与大额存款利率

资料来源:wind

这种情况显然不是利率市场化所乐见的。因此,按照《建立存款利率市场化调整机制》披露的信息,“2022年4月,人民银行指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。”

存款利率定价方式展望

有媒体报道,2022年4月,利率定价自律机制将存款利率上限加点幅度下调了10个BP。结合此次人民银行披露的信息,我们倾向于此次加点幅度下调是存款利率定价“参考国债收益率”调整的一次尝试。

此次调整后,人民银行数据显示,4月最后一周(4月25日-5月1日),全国金融机构新发生存款加权平均利率为2.37%,较前一周下降10个基点,市场较为完整的反映了调整的期望。

由于目前“参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平”的具体机制和要求并未公开披露,且该机制尚属刚建立,“对银行的指导是柔性的”“银行可根据自身情况,参考市场利率变化,自主确定其存款利率的实际调整幅度”,因此笔者认为,短期内,银行在存款定价将呈现“存款基准基准利率加点(定价方式1)”+“参考国债收益率(定价方式2)”双重定价模式。

对于如何促进银行采用“定价方式2”,人民银行也有政策安排,对于存款利率市场化调整及时高效的金融机构,人民银行给予适当激励。这些激励,笔者认为可能包括但不限于:提高机构合格抵押品的质押率、给予定向的更低成本的SLF或MLF支持、通过利率掉期提供一定补贴,乃至于更具力度的定向降准等。在当前市场利率总体有所下行的背景下,新机制有利于银行稳定负债成本,促进实际贷款利率进一步下行。

长期看,“定价方式2”的影响将不断上升,在不远的将来,“定价方式1”可能会逐步不被采用。如果这一推测成真,则意味着存在了多年的存款基准利率事实上退出,正如贷款定价以LPR为基础后,贷款基准利率事实上再无参考意义一样。

“定价方式2”亦有挑战

为何当下人民银行选择“存款基准基准利率加点(定价方式1)”+“参考国债收益率(定价方式2)”共存的方式,甚至新机制目前“对银行的指导是柔性的”?

其背后有深刻的现实约束条件。

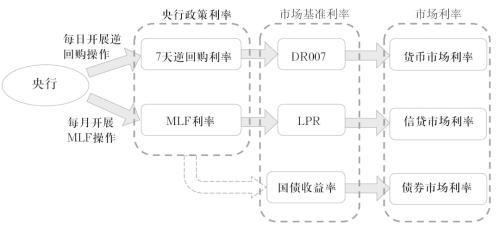

目前我国市场化的利率形成和传导机制,主要是通过货币政策工具调节银行体系流动性,释放政策利率调控信号,在利率走廊的辅助下,引导市场基准利率以政策利率为中枢运行,并通过银行体系传导至贷款利率,形成市场化的利率形成和传导机制,调节资金供求和资源配置,实现货币政策目标(易纲,2021)。其具体运行示意图如下:

图:利率市场化传导渠道

资料来源:易纲,中国的利率体系与利率市场化改革,金融研究2021.9

从这一传导方式可以发现,人民银行在“定价方式2”的控制力上尚有一定不足,主要体现为人民银行目前只能间接影响国债收益率的变化,进而可能导致“定价方式2”实现过程中,政策意图到市场实现的传导存在一定阻滞。更进一步,“定价方式2”的形成,需要一条灵敏、可靠且可调控的国债收益率曲线。

我国目前国债收益率曲线虽然初步建立,但其市场基础还相对较为薄弱。国债每日交易量较小,如2022年3月,银行间市场国债现券交易量仅有4.3万亿元,平均每日交易量不足2000亿元;此外,近年来,中美两国国债收益率相关性持续提高,中国国债收益率的定价夹杂了更多国际政治经济因素。

下一步如持续推进“定价方式2”落地使用,可能意味着人民银行通过公开市场吞吐国债,将国债收益率曲线向其预设方向调整的操作实践将逐步增多,人民银行作为以市场化方式形成国债收益曲线的参与方的角色和地位会越来越重要,这也会有助于构建更为完善的利率市场化传导框架。

本文源自看懂经济