编者注:港股估值已进入合理“击球区”,不知道该布局哪些优质个股?一文全都告诉你>>

作者:Simon

*本文主要观点源自华西证券研报《当下值得布局的港股优质公司》

隔夜(5月24日)美股三大股指涨跌不一,但纳斯达克指数明显偏弱,美股科技股仍面临着巨大的抛压。

社交巨头Snap警告二季度营收和利润或低于公司目标并将放缓招聘,使得股价重挫超40%。

来源:华盛证券

Snap的“雪崩”也影响到其他社交媒体股和科技股,包括Meta(大跌超7%)、Pinterest(跌超23%)甚至特斯拉(跌近7%)。事实上,Snap股价自2021年9月触及高点后,至今回撤幅度已超过80%。这和2020年3月低点到2021年的高点,Snap股价的涨幅超过了600%形成了鲜明对比。

这种快速的过山车式走势,说明资金正大幅逃离。高盛美股策略师Ben Snider在最新研报中指出,最近几个月对冲基金已经在加快杠杆率的降低,并从几个季度前最喜爱的成长股中快速撤离资金。

和美股相比,港股目前所面临的情况可能要缓和得多。在美股未来可能继续下跌的情况下,港股能否走出独立行情?当前港股又有哪些优质资产,已经到了配置的时候呢?

一、美股“续杀”概率大,港股相对安全

平安证券认为,此前美股的大幅下跌,仅是工业大宗商品、通胀水平和美国长债利率三者顶部初现后的“估值杀”。虽然这波下跌行情可能告一段落,但并不意味着美股已处于触底回升阶段。

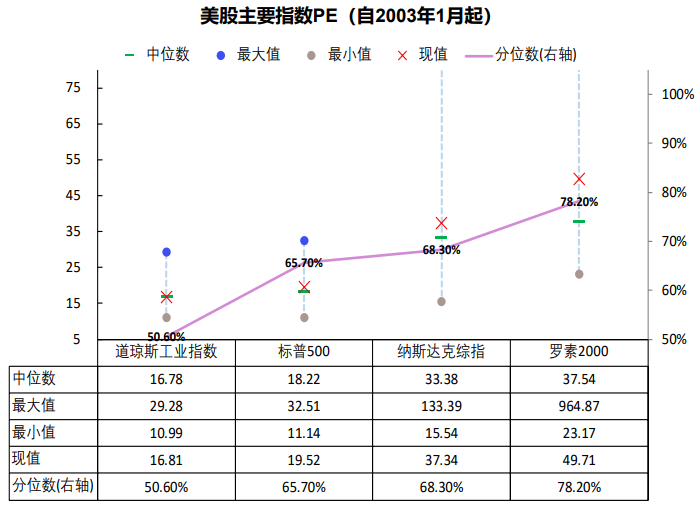

国金证券截至5月20日的美股估值(PE)手册显示,美国三大股指当前仍高于自2003年以来的中位数,代表小盘股的罗素2000指数则更高。这也意味着,尽管美股当前跌势“十年未见”,但却仍处于“估值回归”的路上。

来源:Wind、国金证券

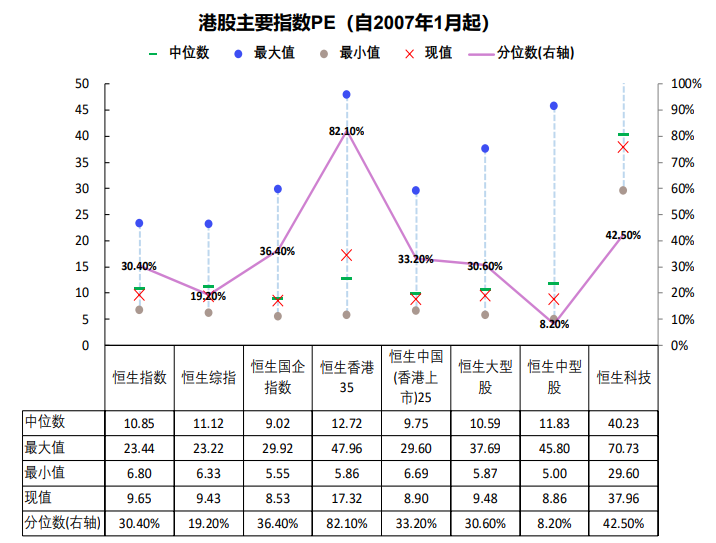

但港股目前的估值水平却是另外一番天地。当前港股的主要股指(包括恒生指数、恒生综指、国企指数、恒生科技指数等)的PE水平均处于历史中位数以下,整体处于估值底部位置(除恒生香港35)。

来源:Wind、国金证券

而隔夜来自Snap的警告也宣告,在接下来的一段时间内,由于美联储或持续激进加息来应对高通胀,科技公司的盈利水平或更加难看。与此同时,外部环境的复杂将使得美国通胀和长端美债利率的回落并不会一帆风顺。

也就是说,美股在“估值杀”后,依然面临盈利面的冲击,美股下行在未来一个季度仍可能是大概率事件。

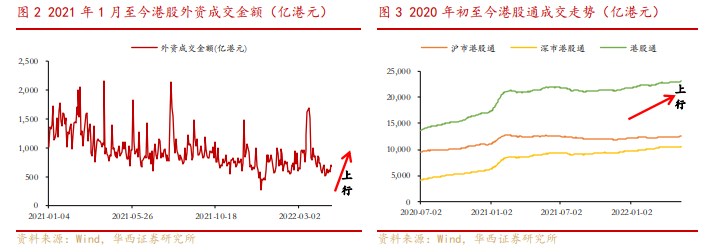

但港股当前处于估值底部和情绪底部,华西证券认为已经有一些好的趋势开始显现:一方面国家提出全力实现5.5%的经济增长目标,提振市场信心;二则是“支持平台企业健康发展”,对互联网行业政策出现边际改善,带动市场情绪上扬;三则是中概股迎回流潮,港股资本市场结构将更为合理;四则是多个优质标的(理想汽车、云音乐、雍禾医疗等)纳入港股通,国际资本和港股通南下资金可配置的优质资产增多,市场关注度有望提升。

来源:华西证券

二、哪些低估港股已经值得布局?

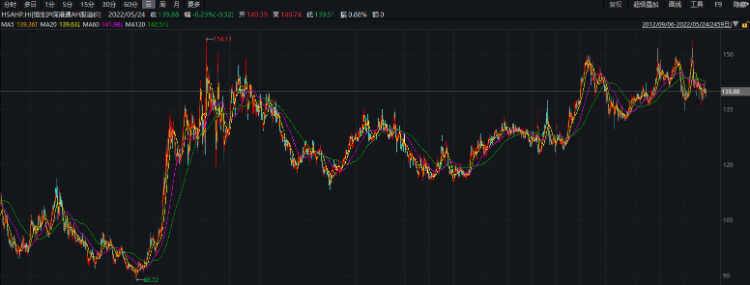

首先可以考虑从AH两地上市的公司着手。因二者天然具有强联动性,但由于市场面差异长期存在着AH溢价,港股整体被低估,存在估值回归的机会。

整体来看,当前AH溢价处于历史较高水平。截至24日,恒生AH溢价指数为139.88,接近2015年A股牛市的溢价水平,处于中枢值以上一倍标准差。

来源:Wind

从历史规律来看,当前溢价具备均值回归的动力。自2010年以来,溢价率处于中枢一倍标准差以上的时间并不长。这也意味着,在接下来的1-3个季度里,AH溢价存在较强的向下回归的动力。

第二,港股龙头标的值得特别关注。华西证券通过比较二级行业龙头指数相关性发现,汽车服务/航运港口/服装家纺/饰品/其他家电/玻璃玻纤行业港股指数对于A股具备超额收益。

①汽车经销商龙头齐聚港股,当前估值与A股相比处于低位。从从盈利成长性看,中升控股、美东汽车营收增速长期保持较高水平;从运营情况看,汽车经销商主要运营指标为存货周转,中升、美东存货周转天数整体较低,且美东存货周转天数 2018 年以来呈逐步下降趋势,显著优于可比公司。

来源:华西证券

②2020 年新冠疫情爆发导致全球供应链深受影响,推动航运港口行业持续上行。随着疫情减弱,航运港口逐步复工,板块开始上行。中远海控不仅现金流相对充沛,抗风险能力也较强,为航运板块首选的受益标的。

③服装家纺行业优质资产集中港股,相关标的长期涨幅领先。龙头长期品牌溢价,业绩成长逻辑不断验证带动股价持续上涨。虽然在疫情期间业绩相对承压,但疫情逐步好转,品牌力、渠道力、供应链管理能力领先的头部品牌更先走出泥淖,受益标的为业绩弹性高的运动服饰头部企业,包括安踏(2020.HK)、李宁(2331.HK)、特步国际(1368.HK)。

来源:华西证券

④疫情后消费反弹确定性高,饰品销量或保持高增长。投资、婚礼、送礼、自用等方面的需求释放,珠宝黄金饰品会迎来消费热潮,当前行业估值处于底位,接下来面临修复,受益标的包括估值远低于行业平均的周生生(0116.HK)和估值坚挺的周大福(1929.HK)。

⑤其他家电板块中,港股龙头创科实业业绩获得良好支撑,同时公司在海外的市场占有率不断提升为业绩和估值提供了较强支撑。电动工具市场需求稳定,创科实业(0669.HK)作为全球电动刀具龙头,库存充足,受疫情影响小,伴随盈利增长股价进一步提升,为受益标的。

⑥光伏玻璃和浮法玻璃的龙头均集中于港股。在稳增长的经济背景下,基建、保障房建设、保交付以及汽车端应用继续保持增长,对光伏玻璃、浮法玻璃形成需求支撑,作为细分龙头,信义玻璃(0868.HK)和洛阳玻璃(1108.HK)为受益标的。

三、港股特色行业和特色优质个股

港股特色行业对比 A 股具有稀缺性,对应龙头质地优、投资价值高。港股特色行业包括:互联网、房地产开发、物业管理、医美服务、电动乘用车、教育、餐饮和博彩等。

①互联网:政策边际改善,细分板块值得关注。2021 年至今港股互联网板块持续调整,估值已位于历史低点性价比突出。游戏细分板块建议关注自研能力突出且全球化布局领先的龙头厂商腾讯控股(0700.HK)、网易-S(9999.HK)以及 TapTap 社区独树一帜加速全球化布局的心动公司(2400.HK)。 电商板块建议关注物流优势稳固精细化运营能力突出的零售电商龙头京东集团-SW(9618.HK)、信任电商生态突出的短视频电商龙头快手-W(1024.HK)。

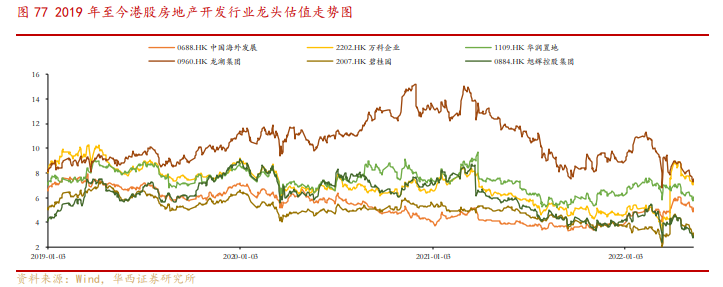

②房地产开发:稳增长主线下,优质央企国企和信用风险低的民企迎来机会 。行业当前估值处于5年最低位附近,受益于稳增长政策,值得关注。政策放松下,融资成本低、债务健康、信用风险小的优质央企国企和部分优质民企充分收益,相关标的包括中国海外发展(0688.HK)、华润置地(1109.HK)、龙湖集团(0960.HK)、碧桂园(2007.HK)。

来源:华西证券

③物业管理:蓝海市场,水大鱼多。业当前估值位于均值中枢下方,并且处于历史低位,值得关注。疫情的突然爆发,大家对物业的重视和关注都较以前有了大的改变和提升;另外,随着房地产市场的增速逐步回落,物业行业成为蓝海市场,现金流长期可期。以后,有品牌美誉的物业公司将更受青睐,整个行业的市场集中度将不断提升。品牌美誉度高、在管面积大、增值服务发展居于前列以及外拓能力强的物管公司具有优势,受益标的包括金科服务(9666.HK)、碧桂园服务(6098.HK)、华润万象生活(1209.HK)、旭辉永升服务(1995.HK)。

④医美服务:从 2021 年的年中高点开始调整,至今已将近一年,现在处于底部区域。医疗美容作为新兴的消费升级行业,在居民收入不断增加的趋势下,叠加容貌焦虑和爱美氛围,发展空间广阔。受益标的包括营收增长率和净利润增长率持续稳定的时代天使(6699.HK)以及业绩中长期确定性高的植发龙头雍禾医疗(2279.HK)。

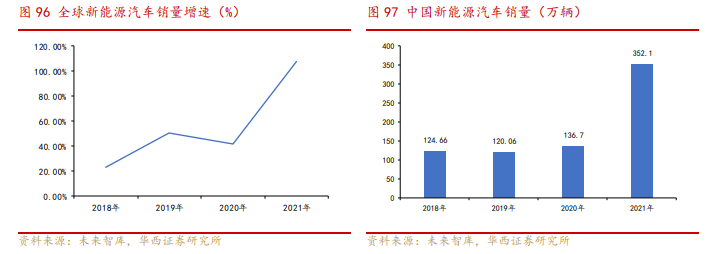

⑤电动乘用车:新能源汽车销量保持较快增长,渗透率不断提升。随着复工复产的到来、芯片供应紧张的趋势缓解以及国内各厂家加速投放新车型,

2022 年下半年新能源汽车行业高增长依然充满确定性,受益标的包括市场表现较好的蔚来-SW(9866.HK)、理想-W(2015.HK)和小鹏-W(9868.HK)。

来源:华西证券

⑥教育:职业教育、成人教育成为新风向。板块整体被低估,把握估值修复机会。我国职业教育涉及人口高达 3.3 亿,其中包括 5000 万具备高中及以上学历的在校生以及 2.8 亿具备初中以上学历的新型务工群体,民办高教公司和职业教育细分赛道的优质标的有良好前景,受益标的包括中国东方教育(0667.HK)和中教控股(0839.HK)。

⑦餐饮:静待疫情修复。随着疫情缓解和解封后出行常态化,人们外出就餐需求将迎来井喷,疫后头部餐饮企业市占率将再提升;另外,疫情期间餐饮企业外卖比例加大,业务构成更加多元,对业绩形成贡献。受益标的包括单店管理优秀、盈利能力突出、客户忠诚度高的海伦司(9869.HK)、九毛九(9922.HK)和海底捞(6862.HK)。

⑧博彩:特许经营下资产稀缺,中长期复苏具备配置价值。随着疫情解封后经济回归正常,出行人次将大幅反弹,目前博彩板块对应的 PB 估值已处于历史低位,行业迎来高性价比的配置价值。结合赌枱数量、酒店房间数、面积、员工人数、业绩过往整体表现,受益标的包括居于龙头地位的金沙中国(1928.HK)和银河娱乐(0027.HK)。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

本文来源于新浪集团旗下港美股服务平台华盛通APP资讯专栏,如需转载,请注明出处!