ETF指数基金估值表(106期):

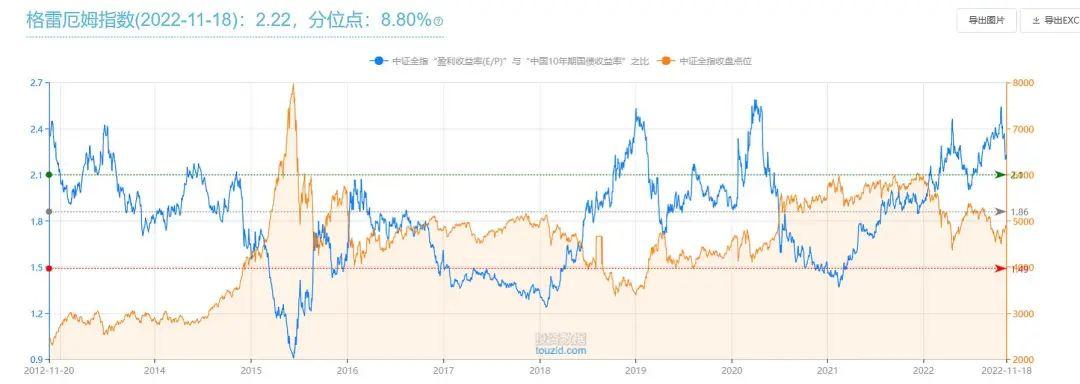

1. 格雷厄姆指数为2.22,A股市场整体处于低估区域。

本周,代表A股的中证全指微涨+0.53%,代表港股的恒生指数上涨+3.85%,代表美股的标普500指数下跌-0.69%。

格雷厄姆指数为2.22,仍旧处于低估位置,从长期视角来看仍然不算贵。

AH股溢价指数为144.16,恒生指数从最低点14597一路反弹至当前18000点附近。

虽然A股和H股近一年多走势不佳,不过A股仍旧处在历史正常波动区间内,格雷厄姆指数并未捅破历史极端值,而港股在流动性的冲击下,走势显然已经脱离了过去几十年的正常区间。

其实对任何单一市场而言,不管是因为外部还是内部因素所致,在漫长的历史长河中总会出现出乎预料的极端情况,比如过去一年的中概股,既然投资生涯中极端情况很难避免,那么如何搭建投资策略安然度过市场极端波动,就是市场参与者不得不考虑和重视的问题。

很多人总想在市场中寻求确定性,不管是从基本面亦或者技术面,然而我们身处的世界,本身就充斥着各种灰犀牛和黑天鹅,在叠加我们对世界的认识存在太多的盲点,搭建在空中楼阁中的所谓“确定性”显然不堪一击,癫狂的不确定性才是市场的真实本质。

而以我的认知,对市场唯一的信仰,便是不死的品种会永远波动,我的投资体系也会基于这点构建和优化,如果未来某天这点也被证伪,那么投不投资可能并没有区别。

2.当前低估的指数。

当前处于低估区域的宽基指数:

沪深300、中证500、500质量成长、中证800、上证指数、MSCI A50、上证50、50AH、沪港深300、沪港深500、深红利、中证红利、上证红利、科创50、恒生指数、恒生国企指数。

处于低估区域的行业或主题指数:

家电、全指医药、生物科技、创新药、中概互联50、中国互联网30、恒生科技、科技龙头、全指信息、全指金融地产、上证180金融、中证银行、HK银行、中证证券、香港证券、中证传媒、中证基建。

相较上期,市场整体格局变化不大。

估值表详细说明:

1. 增加全市场估值指标。

关于格雷厄姆指数,之前专门写过一篇文章做过解析,这里不再累述。

扬帆远航看“天气”-解读一个靠谱的全市场估值指标

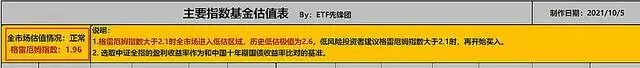

为了进一步降低风险,我们格雷厄姆指数的低估阈值调整为2.1,格雷厄姆指数大于2.1时全市场进入低估区域,历史低估极值为2.6,低风险投资者建议格雷厄姆指数大于2.1时,再开始买入,这样可以很好的把控回撤问题。

低头走路,抬头看天。做投资,我们不光要关注具体投资标的的情况,更要关注当前全市场整体情况,毕竟能够逆势而行的并不多。

2. 表中字段说明:

分类:主要分为宽基、消费、医药、科技、金融、强周期等,普通投资者建议从宽基为主,优秀行业为辅(消费、医药、科技)。

指数质量星级:评定标准主要考量指数长期收益情况,☆☆☆代表较好,☆☆代表正常,☆代表较差。

历史估值观测区间:正常观测区间选择近10年,不过也有不少指数历史数据查不到那么久。

指标当前值:根据【估值指标】,此处填写指标当前的具体数值。

区间最低值:为【历史估值观测区间】中指数曾到达过的估值最低值。

距离最低值下跌幅度:(【指标当前值】-【区间最低值】)/【指标当前值】

区间最高值:为【历史估值观测区间】中指数曾到达过的的估值最高值。

距离最高值的上涨幅度:(【指标最高值】-【区间当前值】)/【指标当前值】

区间百分位(时间维度):举个例子,表中沪深300的【区间百分位(时间维度)】为67.7%,也就是说,沪深300当前估值比近10年中67.7%的时间都要高。

场内代码:从规模、费率、收益情况综合考虑选取。

3. 为了方便读者更清晰的一眼分辨出指数大致估值情况,表中绿色代表该指数处于较低估值区域;表中黄色代表该指数处于正常估值区域;表中红色代表该指数处于较高估值区域。

评估的标准综合考虑了【距离最低值下跌幅度】和【区间百分位(时间维度)】,分别对应空间和时间因素。

4. 由于部分指数的行业构成可能会发生较大变化,指数估值的底部相较以往会有提升,打个比方,随着近些年越来越多的互联网巨头赴港上市,恒生指数和H股指数的估值底部必然是要抬升的。

5. 表中估值数据来源:中证指数、上证红利估值数据来源于中证指数网(暂无历史分为数据),其余指数估值数据以理杏仁为主、投资数据网为辅。

6. 历史百分位估值为我们衡量标的的贵贱提供了可量化的标尺,有很高的参考价值,但过往历史仅能体现过去,无法表达未来,具体到某一只指数,还是要结合指数特点,规则的变化,行业的发展等具体分析。

7. 估值表每周三收盘后及周末发布,一周两次,表中数据仅供参考,不构成投资建议,错误之处欢迎指正。