中新经纬10月20日电 (魏薇)近日,桂林市政府在“桂林市地方法人金融机构暨桂林银行高质量发展这十年”新闻发布会上透露,截至2022年9月末,桂林银行顺利完成第七轮增资扩股,募集资金101.61亿元。

值得注意的是,发布会还透露,本轮增资“为加速培育桂林银行上市奠定了良好基础”。公开信息显示,桂林银行已经正式启动上市工作,并拟于2025年前提交上市申报材料。

创下多项纪录

据介绍,本次增资扩股创下了国内近5年来非上市银行单次配股募集资金最多、参与配股股份占总股本比例最高,广西金融机构单次发行新股最多、募集资金最多等多项纪录。

桂林银行本轮增资通过配股形式实现。2021年12月底,桂林银行配股方案经该行董事会和股东大会审议通过,并获得相关监管部门同意。

根据桂林银行配股公告,本次配股以2022年9月24日的总股本50亿股为基数,按照每10股配售不超过10股的比例向全体股东配售,配股价格为2.5元/股。

今年9月,星辰科技、莱茵生物等多家上市公司公告,将参与桂林银行本次配股。莱茵生物称,经测算,公司本次可认购配股数量上限为7313.35万股,预计使用自筹资金不超过1.83亿元。

莱茵生物表示,公司以自筹资金参与配股,可防止因配股除权导致公司所持桂林银行股份价值出现损失,有利于促进资产保值增值,维护全体股东的利益,保证公司享有的股东权益不被稀释。

据悉,本次所募集的资金将全部用于补充本行核心一级资本,提高资本充足率,以增强该行营运实力,提高抗风险能力。

多家股东转让股份

公开资料显示,桂林银行成立于1997年,是一家具有独立法人资格的国有控股银行,前身为桂林城市合作银行。

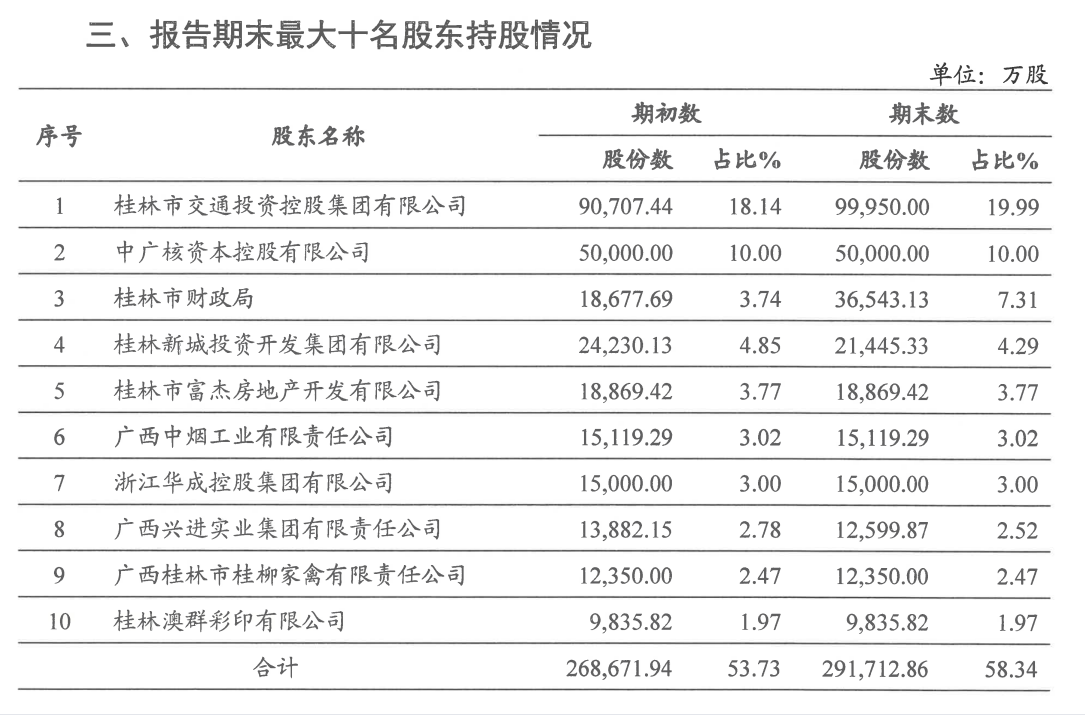

桂林银行2021年年报显示,截至2021年年末,该行前十大股东合计持股比例达58.34%,其中持股比例大于5%的前三大股东分别为桂林市交通投资、中广核资本以及桂林市财政局,持股比例分别为19.99%、10.00%和7.31%。

来源:桂林银行2021年年报

不过,在入股五年后,今年中广核资本将所持2亿股股权挂牌转让,转让底价为8.8亿元,约占总股本的4%。转让完成后,中广核资本持股比例将降至6%。

北京产权交易所信息显示,近日,桂林银行1亿股股份(约占总股本1.1%)在该所挂牌转让,暂不清楚转让方是何身份。

来源:北京产权交易所官网

另外,广西桂东电力股份有限公司(下称桂东电力)近期发布公告称,将持有的桂林银行全部5005万股股份进行转让。最终,广西现代物流集团有限公司和广西桂林市桂柳家禽有限责任公司分别受让3000万股和2005万股桂林银行股份,成交价格分别为1.22亿元和0.81亿元。

桂东电力称,本次股份转让主要是为聚焦公司电力主业发展,满足公司发展及日常经营资金需求。本次股份转让全部完成后,公司不再持有桂林银行股份。

拟于2025年前提交上市申报材料

据上述桂林银行1亿股股权转让项目的基本信息中介绍,该行已经正式启动上市工作,相关中介机构已驻场开展上市前期尽调整改等工作。桂林银行被列入广西重点拟上市企业后备库,且股权确权比例超90%,并已完成前期资本储备补充工作,有望于2025年前提交上市申报材料。

事实上,桂林银行上市计划谋划已久。早在2011年,桂林银行原董事长王能在接受媒体采访时便表示,“择时正式启动上市程序”。2014年7月,王能再次提到桂林银行“十二五”目标之一,即“争取5年内上市”。

2015年初,桂林银行曾计划在全国中小企业股份转让系统(新三板)挂牌。但在2016年召开的股东大会上,桂林银行决定暂停新三板挂牌并适时启动主板IPO。

2019年6月,桂林银行召开股东大会,审议通过了《关于启动首次公开发行股票并上市相关准备工作的议案》。同年11月,桂林银行召开人事调整宣布会,新任党委书记吴东在会上表示,力争在3到5年内,实现桂林银行上市梦想。

如今3年已过,桂林银行仍未圆“上市梦”。不过,今年3月,广西壮族自治区人民政府办公厅印发的《广西地方法人金融机构高质量发展三年行动计划(2022—2024年)》提到,在2024年12月31日前,力争实现广西北部湾银行、柳州银行、桂林银行其中1家城商行进入上市辅导期。

6月,广西壮族自治区地方金融监管局联合三大证券交易所共同遴选2022年广西重点拟上市,作为今后上市培育工作的重点培育对象,桂林银行是唯一一家进入参评企业名单的金融机构。

桂林银行2022年半年报显示,截至上半年末,该行并表后的营业收入48.94亿元,同比增长9.88%,实现净利润13.20亿元,同比增长10.46%。截至6月末,该行及控股村镇银行合表后资产总额达4810.19亿元,同比增长16.28%。

主要监管指标方面,截至2022年6月末,该行不良贷款率为1.50%,拨备覆盖率142.74%。该行资本充足率11.39%,一级资本充足率8.73%,核心一级资本充足率7.52%,与一季度末的数据对比,均有所下降。

大公国际资信评估在今年6月出具的评级报告中提到,桂林银行资本充足水平仍较低,且本部口径核心一级资本充足率已接近监管红线,对业务扩张的支撑力度不足,桂林银行仍面临较大的资本补充压力。

上述评级报告还指出,桂林银行对公贷款仍主要分布在制造业、房地产业、租赁和商务服务业以及批发和零售业,但贷款客户集中度仍处于较高水平,不利于风险分散。截至2021年末,桂林银行上述四大行业贷款余额合计为1098.64亿元,在贷款和垫款总额中的占比为44.68%。

客户集中度方面,数据显示,截至2021年末,桂林银行非合并口径的单一客户贷款集中度达9.48%,接近10%的监管红线。评级报告认为,截至2021年末,桂林银行非合并口径单一最大客户贷款集中度和最大十家客户贷款集中度仍处于较高水平,授信集中度风险管理仍面临压力,不利于风险分散,资产质量易受大客户经营情况变化影响。(更多报道线索,请联系本文作者魏薇:vivi1257@163.com)(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

责任编辑:罗琨