随着人们生活水平的不断提高,投资理财已经成为了大家生活中不可或缺的一部分。

在投资市场里有很多专业的术语,例如我们今天要讲的夏普比率就是其中一种。

很多朋友对夏普比率不是很了解。

那么夏普比率究竟是什么意思?在选择基金的时候又该如何应用呢?

今天,我们就来好好扒一扒。

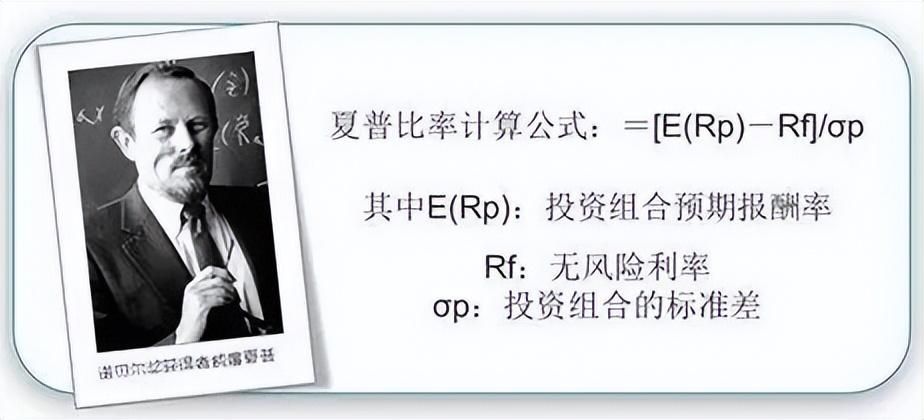

夏普比率(Sharpe Ratio)是由诺贝尔奖获得者威廉·夏普于 1966 年最早提出的,目前已成为国际上用以衡量基金绩效表现的最为常用的一个标准化指标。

它也是衡量基金相对无风险利率的收益情况的指标。

夏普比率的计算其实非常简单。

夏普比率 = (年化收益率 - 无风险利率) / 组合年化波动率,即:Sharpe Ration=[E(Rp)-Rf]/σp。

其中:E(Rp)指投资组合预期年化收益率;

Rf指年化无风险利率,一般用的是风险相对低的国债利率;

E(Rp)-Rf反映的就是无风险收益率;

σp指投资组合年化收益率的标准差,反映的是风险。

光看公式可能不太好理解,我们不妨来举个例子:

假设十年期国债利率为2.81%,而某基金预期收益率是12%、标准差是6%。

首先,12%-2.81%,可以得出9.19%,这个结果代表的是超出无风险投资的回报。

再用9.19%÷6%,可以得出1.53,它代表的是投资者风险每增长1%,换来的是1.53%的超额收益,即夏普比率为1.53。

所以,夏普比率其实综合反映基金的抗风险能力,基金抗风险能力越强,则基金收益率越高,夏普比率指标值也就越高,是一个可以同时对收益与风险加以综合考虑的经典指标。

当夏普比率>1时,表示基金收益率高过风险;当夏普比率<1时,则代表基金风险大于收益率。

显然,对基金而言,夏普比率越大,则基金表现越佳。

但在实际应用的时候,有一点需要注意的是:观察夏普比率时一定只能在同类基金间比较应用,即债券型跟债券型比、股票型跟股票型比。

否则,观察的结果就不具有参考意义了。

比如:某偏股混合型基金近五年夏普比率0.72;某债券基金近五年夏普比率1.31。

显然如果单纯看夏普比率,你肯定会觉得债券基金比混合型基金好。

但如果我们再看一下这两支基金近五年收益率,估计又不会这么觉得了。

虽说夏普比率可以当作投资基金的一个参考指标,但是投资者也不能单凭夏普比率就选择一只基金。

某只基金的好坏,还需要通过基金的历史业绩以及基金经理人格属性等多方面因素进行分析判断。

如果一只基金过去3到5年的表现都比较优异,尤其是在熊市当中排名依旧不错的话,那么该基金在未来发生亏损的概率通常也不会很大。

基金经理人格属性的好坏对基金业绩更是有着最直接的影响。

因为投资基金就是将资金交给基金经理去打理的,一个优秀的基金经理,才有机会为投资人创造持续稳定的收益。

尤其是主动型基金,要想找到一位能力很强,业绩优秀,还要稳健可靠的基金经理是非常难的。

如果你正巧已经遇到了这样的基金经理,那么请一定要好好珍惜!