内容摘要

❶ 定投目的及适用人群:为什么要做定投、哪些人适合做定投;

❷ 定投方法及常见误区:定投要怎么做、为什么有些人定投会亏损;

❸ 定投中的止盈问题:定投中常说止盈不止损,止盈应该如何设定目标盈利;

❹ 定投标的如何选择:哪些基金适合定投、哪些基金定投的收益高。

01定投目的及适用人群

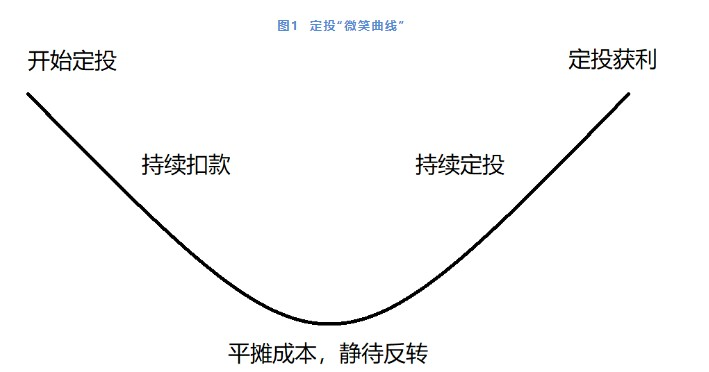

为什么要做定投?因为择时难!定投可以解决投资中择时难的问题,省心地获取适中的投资收益。图1是著名的定投中的“微笑曲线”。

基金定投有三要素:

固定的时间(持续的投入、严守交易纪律)

固定或少量浮动的金钱(平摊成本)

固定的基金

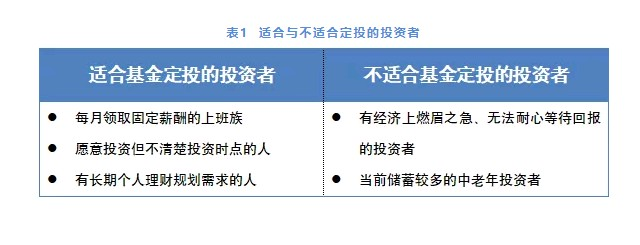

基金定投虽然能解决投资中择时难的问题,但并非每个人都适合定投。基金定投适合有固定闲置现金流(尤其适合当前储蓄较少的、有固定现金流的年轻上班族投资者)、有长期理财规划但没有能力或精力打理、没有经济上的燃眉之急的投资者,不是所有投资者都适合基金定投。

02定投方法及常见误区

定投虽然省心,坚持下来也大概率能获得正收益,但定投中也存在以下误区:

因恐惧亏损而暂停

在开始定投前,要做好长期投资的准备。当市场短期出现下跌时,基金净值往往也会暂时缩水,许多投资者因恐惧损失而在下跌时停止了定投。然而,投资者只要坚持基金定投,长期下来,平均成本自然会降低下来,从而无惧市场涨跌,最终获得不错的收益。

低位止损

基金定投要做到“止盈不止损”,即市场下跌时不中断投资,市场涨到目标收益率后进行止盈。在熊市中停止定投,即使能熬过低点,也只是回到投资原点,大部分人甚至无法忍受亏损而提前认赔出来,离理财目标越来越远。

我们的定投理念却是在市场大跌时不要停止定投,反而要加倍买入。当收益达到预定收益率后,进行赎回。

选错定投基金

一般投资者对基金类型和风险收益特征缺乏了解,以为所有类型的基金都能够定投。

事实上,定投功能不是对所有的基金都适合,债券型基金和货币市场基金的收益一般较稳定,波动不大,定投往往只能获得这些基金年化收益率的一半左右。而股票型基金长期收益相对较高、波动较大,更加适合基金定投,其中指数基金更是定投的适合品种。

03定投中的止盈问题

设定止盈目标有两种常见方式:

从上一次定投开始计算的累积收益率;

从上一次定投开始计算的年化收益率。其中累积收益率是大多数投资者使用的止盈目标。

年化收益率作为止盈目标的优势有:

能直观地看到每次定投的平均每年收益,更好地管理收益预期;

资金进出速度更快,在上涨行情下的定投,能较快止盈,保住收益,提升资金流动性。

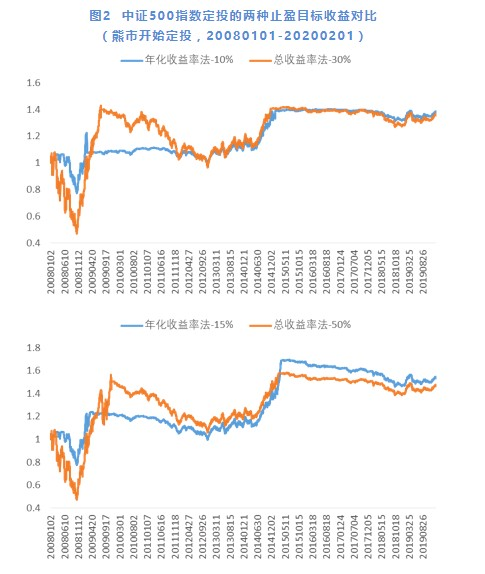

图2是中证500指数定投的两种止盈目标收益对比(熊市开始定投,20080101-20200201),从图中可以发现,年化收益率作为止盈目标,漫长或者急剧下跌的熊市中,可以获取少量反弹的盈利,以及少量熊市前的上涨尾声的盈利,减少内心煎熬,改善投资体验。

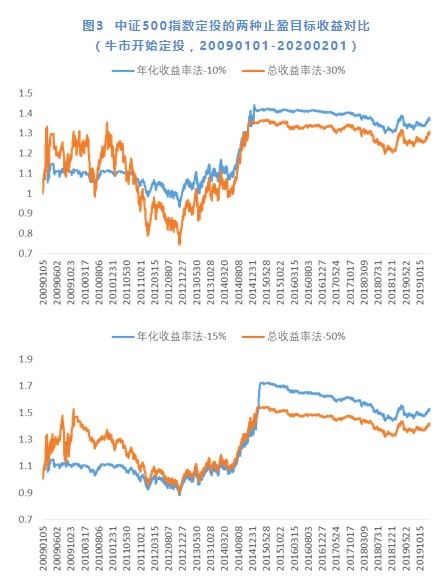

图3是中证500指数定投的两种止盈目标收益对比(牛市开始定投,20090101-20200201),从图中可以发现,年化收益率作为止盈目标,在牛市中,可以快速获利了解,减少在牛市末端、熊市初始的大幅下跌,降低收益的波动。

04低估值定投

历史数据显示,在指数估值较低时开始定投,获取盈利的概率更高。广发证券财富管理部贝塔牛团队根据大数据分析,挑选出成长性好,暂时被市场低估的指数基金,结合指数PE所处的历史百分位,供投资者进行参考备选,智能推荐对应基金。

图4为低估值定投中证500指数的收益情况:2011年5月中市盈率低于历史分位数20%,2011年6月开始定投至2015年4月达到目标收益止盈(年化收益率15%),此时市盈率历史分位数73%,不再新一轮定投。定投总交易日数为930天,总收益率为88.58%,年化收益率为18.13%,最大回撤率-23.23%。

图5为低估值定投沪深300指数的收益情况:2010年4月底市盈率低于历史分位数20%,2010年5月开始定投至2015年6月达到目标收益止盈,此时市盈率历史分位数68%,不再新一轮定投。定投总交易日数为1232天,总收益率为81.06%,年化收益率为12.49%,最大回撤率-21.45%。

05定投中的标的选择问题

选取常见的指数作为定投标的,假设从不同年份开始定投至今(2020年2月),设定年化收益15%时止盈,其总收益、年化收益和最大回撤如下。总体来看,定投效果较好且稳定的标的基金有沪深300、食品饮料、基本面50和纳斯达克100。

来源: 同花顺金融研究中心

关注同花顺财经微信公众号(ths518),获取更多财经资讯