又到年底了,大家最关心的年终奖都在陆续发放了,大多数人关心的是今年能拿多少奖金,但是对会计来说,最关心的还是怎么做账,尤其是个税新政策公布后,有新的变化,如果算错账要多缴一大笔税费,赶快过来学习下。

公司年终奖怎么做账?

一

年终奖的具体做账方法,会计分录?全部回复清楚:

新政策公布后,年终奖到底要怎么做账?怎么做会计分录?发放年终奖怎么计税更加省钱……一系列问题都是会计人所关注的,今天统一给大家弄清楚:

年终奖发放是的会计分录其实是与发放工资的会计分录是一样的,只是科目可以做在年终奖发放下,第一步是先要计提年终奖金,然后再进行年终奖发放,最后是计算得出个人所得税的分录:

1、计提年终奖金的分录:

借:销售费用/管理费用/职工薪酬/工资总额

贷:应付职工薪酬/工资总额

2、发放年终奖金时的会计分录:

借:应付职工薪酬/工资总额

贷:应交税费---应交个人所得税

银行存款

3、缴纳个人所得税的会计分录:

借:应交税费---应交个人所得税

贷:银行存款

二

必须提醒:2019年的年终奖新算法这点真的不一样

1.《财政部、国家税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)第一条规定,自2019年1月1日:

关于全年一次性奖金、中央企业负责人年度绩效薪金延期兑现收入和任期奖励的政策

(一)居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

2.《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)第二条(自2019年1月1日起废止):纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,并按以下计税办法,由扣缴义务人发放时代扣代缴:

(一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

(二)将雇员个人当月内取得的全年一次性奖金,按本条第(一)项确定的适用税率和速算扣除数计算征税,计算公式如下:

1.如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为:

应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数

2.如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:

应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数

3.《财政部、国家税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定,《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)第二条自2019年1月1日起废止。

也就是说,上述国税发〔2005〕9号第二条作废,该文件其他条款还继续有效。

4.自2019年1月1日(即2019年2月份申报全年一次性奖金个税起),单独计算全年一次性奖金个人所得税不需要考虑“雇员当月工资薪金所得与费用扣除额的差额”,即不要考虑当月工资是否高于5000元、是否扣完专项扣除、专项附加扣除和依法确定的其他扣除,是直接用全年一次性奖金收入找税率,计算个人所得税应纳税所得额。

【例】某员工2019年1月工资4500元,当月发放全年一次性奖金30000元,全年一次性奖金选择不并入当年综合所得计算纳税,不考虑其他情况:

1.找税率

30000÷12=2500,适用税率3%,速算扣除数0

2.计算应纳税额

30000╳3%-0=900元

不需要考虑2019年1月工资4500元与5000元的差额

工资和年终奖如何搭配最省税?

财税〔2018〕164号出台以后,纳税人取得全年一次性奖金收入的计税方法有了两种选择。纳税人关心的问题无外乎两个:

一是,年终奖和奖外综合所得既定的情况下,是单独计税更优,还是合并计税更优;

二是,员工年收入既定的情况下,日常发放工资和年终奖如何搭配才能更省税。

第一个问题属于事后管理范畴,结论是,在奖外综合所得应纳税所得额为正数的情况下,年终奖单独计税交税可以实现交税更少,从而验证了财税〔2018〕164号关于年终奖过渡期政策的意义和必要性。

今天要解决第二个问题,即,从事前规划的角度,寻找纳税人年收入既定的情况下,交税最少的薪资结构。

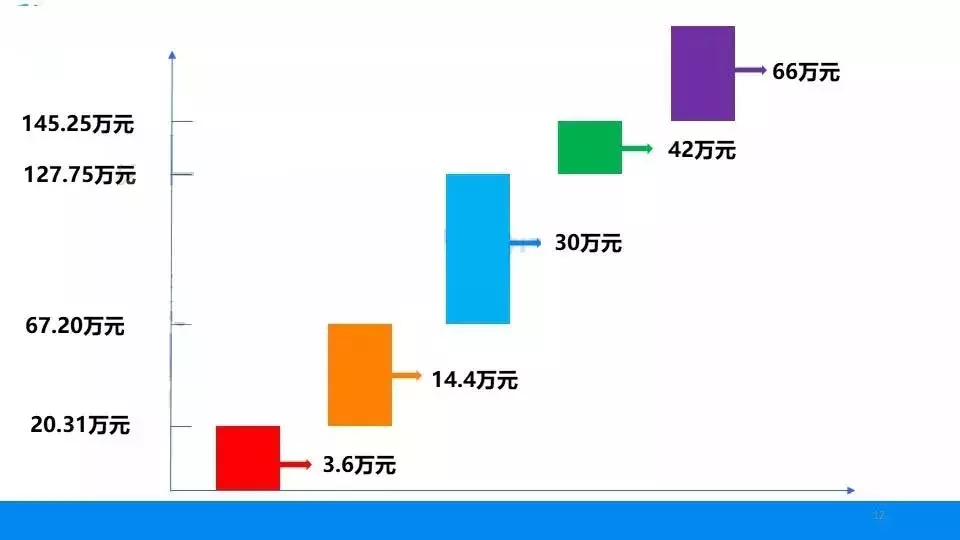

基本结论如下图所示:

具体说明过程如下:

1、术语界定

(1)奖外综合所得:不考虑年终奖的情况下,居民个人综合所得应纳税所得额,用A来表示,A=综合所得年收入额-60000元-专项扣除-专项附加扣除-其他扣除。

本文以下讨论,均以A大于零为前提。

(2)年终奖:即符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前发放的全年一次性奖金,用B来表示。

2、当(A+B)∈(0,203100](即大于零小于等于203100元,下同)时,B=36000元属于最优薪资结构之一。

(1)当(A+B)∈(0,72000)时,最优点有多个,存在于A和B适用税率均为3%时,B=36000元属于其中之一。

(2)当(A+B)∈[72000,203100)时,最优点只有一个,即,B=36000元。

(3)当(A+B)=203100元时,最优点有多个,包括B=36000元和144000元,此时单独计税比合并计税的节税额达到最高值,为6120元。

除B=36000元外,其他最优点均存在于A和B适用10%税率时。

注:203100元为第一个拐点,(A+B)只要不超过203100元,在此区间内,B=36000元均可保证最优,超过这个区间,B=36000元不再为最优点。

3、当(A+B)∈(203100,672000]时,B=144000元属于最优薪资结构之一。

(1)当(A+B)∈(203100,288000]时,最优点有多个,存在于A和B税率均为10%时,B=144000元属于其中之一。

(2)当(A+B)∈(288000,672000)时,最优点只有一个,即,B=144000元。

(3)当(A+B)=672000元时,薪资结构最优点有两个,分别是B=144000元和300000元,此时单独计税比合并计税的节税额达到最高值,为29610元。

注:672000元为第二个拐点,(A+B)只要不超过672000元,在此区间内,B=144000元均可保证最优,超过这个区间,B=144000元不再为最优点。

4、当(A+B)∈(672000,1277500)时,薪资结构最优点仅存在一个,即B=300000元。

5、当(A+B)=1277500元时,薪资结构最优点有两个,分别是B=300000元和420000元,此时单独计税比合并计税的节税额达到最高值,为76410元。

注:1277500元为第三个拐点,(A+B)只要不超过1277500元,在此区间内,B=300000元均可保证最优,超过这个区间,B=300000元不再为最优点。

6、当(A+B)∈(1277500,1452500)时,薪资结构最优点仅存在一个,即B=420000元。

7、当(A+B)=1452500元时,薪资结构最优点有两个,分别是B=420000元和660000元,此时单独计税比合并计税的节税额达到最高值,为86600元。

注:1452500元为第四个也是最后一个拐点,(A+B)只要不超过1452500元,在此区间内,B=420000元均可保证最优,超过这个区间,B=420000元不再为最优点。

8、当(A+B)∈(1452500,+∞)时,薪资结构最优点仅存在一个,即B=660000元。

当年终奖和奖外综合所得合计金额超过145.25万元时,年终一次性奖金66万元是唯一最优点,超过66万元和少于66万元,都要多缴税。

以上所述可图示为:

附年终奖反推的Excel公式+税率表

一

年终奖反推的Excel公式

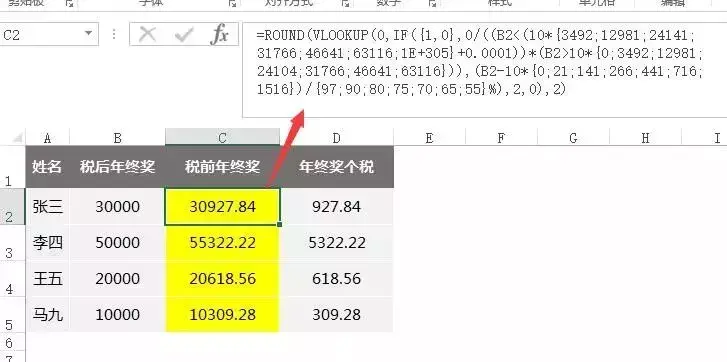

有不少小伙伴提问:我们公司发的年终奖是税后金额,怎么反推出税前的年终奖金额?

这个问题还真的不好办,一个人发了税后30000年终奖,税前应是多少?是不是一下没了头绪,更别提公司有几百人等你一个个计算。

不但如此,年终奖计算还有一个巨坑,一不小心就会让公司损失几十万。

我们先看一下年终奖个税临界点的问题:

A员工年终奖36000(除12后3000),从下面税率表查得适用3%的税率,年终奖应纳税:=36000*3% -0 = 1080 税后实得:=36000-1080=34920B员工年终奖36001,因为多了1元钱而跳到下一档税率(税率10%,速算扣除数210),年终奖应纳税:=36001*10% -210= 3390.1 税后实得:=36001-3390.1=32610.9结论:多发一元钱,个税多交了2000多。结果在临界点后一段区间,年终年发的越多,员工拿到手的奖金越少!

因为存在临界点的原因,也导致在倒推税前年终奖时出现一夫二妻的现象:

从上面看出A员工36001的年终奖实得32610.9元,而如果你按36001给A发年终奖就掉进坑里了。C员工的年终奖是 33619.48,它的税后实得为:=33619.48-33619*3% = 33610.9原来给员工发33619.48元,员工也实得32610.9。再看一个更吓人的计算:给发年终奖 960001 和 824616.2,员工税后实得竟然也是相同的:543160.6

二者竟然差了十几万,如果你们公司有几百人。因为计算方式可能损失几十上百万元。

当然有,用了大半天时间,终于完成了年终奖反推的Excel公式,而且可以在出现一夫二妻时取最小的那位。

B2为税后员工实得年终奖,那么税前年终奖(C2)公式为

=ROUND(VLOOKUP(0,IF({1,0},0/((B2<(10*{3492;12981;24141;31766;46641;63116;1E+305}+0.0001))*(B2>10*{0;3492;12981;24104;31766;46641;63116})),(B2-10*{0;21;141;266;441;716;1516})/{97;90;80;75;70;65;55}%),2,0),2)

这个公式推理很复杂,老师(vx公众号 税税通)不再细讲。同学们直接复制到自已的表中,修改引用B2即可使用。本公式仅适用于过渡期的年终奖反推计算,将来年终奖计入全年收入统算时,就不存在临界点的问题了。网上还没有最新年终奖倒推公式,建议同学们收藏起来备用。

附2019年开始执行的的年终奖个税计算税率表:

由于新税率表的级次调整,对于纳税人来说,应缴纳的税款普遍会比往年减少。比如对于年终奖2万元的纳税人来说,在新规则下应纳税额从原来的1895元立即降到600元,相当于打了个“三折”!