在座的各位打工人,可能还有另一层身份,就是——纳税人。

年收入超过 6 万就要纳税,国家为了减轻我们的负担,针对个人所得税推出了 6 个「专项附加扣除」,简称个税抵扣,比如租房就可以抵扣。

我们一起往下看看:「专项附加扣除」具体有啥,到底怎么申请。9

符合这六项,可以少交税多领工资

我们每月工资超过 5000 元的部分就需要交税,想要享受减税福利,就可以在交税前申请专项附加扣除。那有哪些情况可以减税呢?

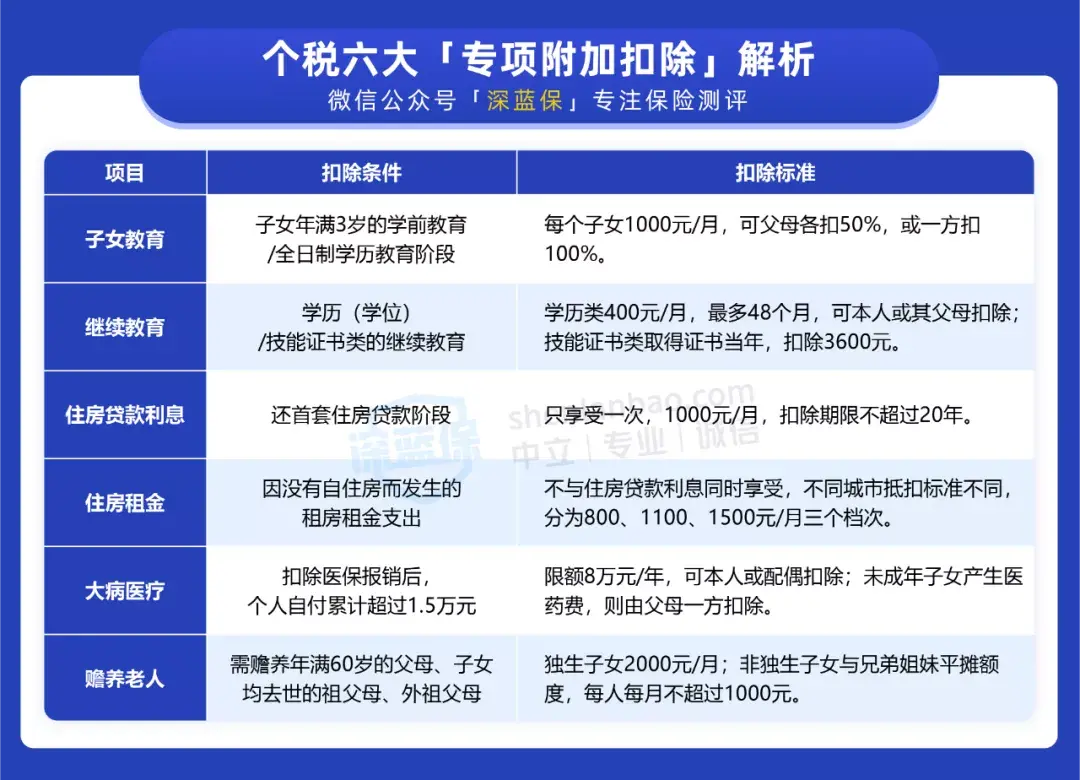

6 项可申请的「专项附加扣除」分别是:子女教育、继续教育、大病医疗、住房贷款利息、住房租金以及赡养老人。

这里也给大家做了详细整理:

需要注意:房贷减免这一项,如果是夫妻婚前各自购房,婚后可以选择其中一人的一套房子扣除 100%,也可以各自抵扣 50%,但不可以两套房同时抵扣 100%。

而赡养老人这一项,如果家里有多位超过 60 岁的老人,赡养老人的抵扣是不能翻倍的。

下面我们来举个例子,看看它们能抵多少税:

生活在深圳的老王夫妇,刚付了第一套房的首付,剩下 25 年贷款要还;有个今年 8 岁的女儿,正在上二年级;夫妻两人都是独生子女,王先生父母已经 62 岁了。

根据老王的情况,分别可以申请:

- 子女教育:老王和妻子商量过,自己的工资较高,所以直接扣 100%,就是 1000 元/月。

- 住房贷款:因为是首次购房贷款,可以享受,同样在老王自己这边扣 1000 元/月。

- 赡养老人:老王作为独生子,父母都超过 60 岁了,每个月能抵扣 2000 元。

总体来看,每个月可以抵扣 4000 元,一年就抵扣了 4.8 万元。我们可以再简单计算下,老王交完五险一金后,每月到手工资 2.8 万,总共能少交多少税呢?

- 个税抵扣前:要交(2.8万×12-6万)× 20%-16920=38280块/年,其中 6 万块是个税的起征线;

- 个税抵扣后:要交(2.8万×12-6万-4.8万)× 20%-16920=28680块/年,每年能多拿 9600 元。

可以看到,进行个税抵扣后,老王每年可以多拿将近一万块钱的工资,还是挺多的。

如果是夫妻扣税,这里也有个小技巧:因为收入越高,扣税比例也会越大,所以当夫妻二人都能申请时,工资高的一方申请可能会更划算些。

那具体的申请需要怎么操作呢?我们接着往下。

不想工资到手变少,手把手教你如何操作

想要申请专项附加扣除,操作方法也很简单。

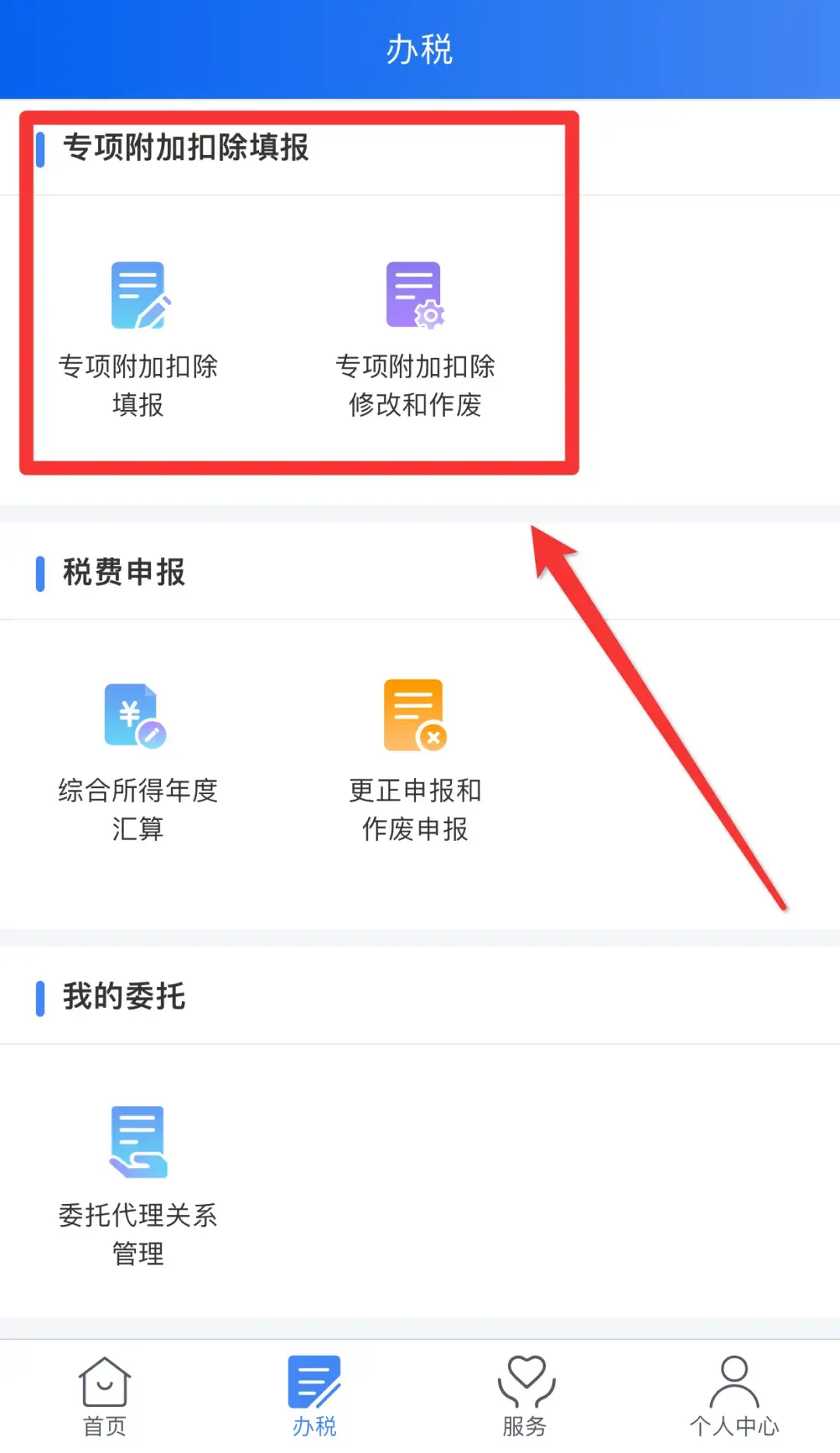

首先,手机下载「个人所得税」APP。注册登录后,在首页点击 “我要办税”,就能进入申报流程。

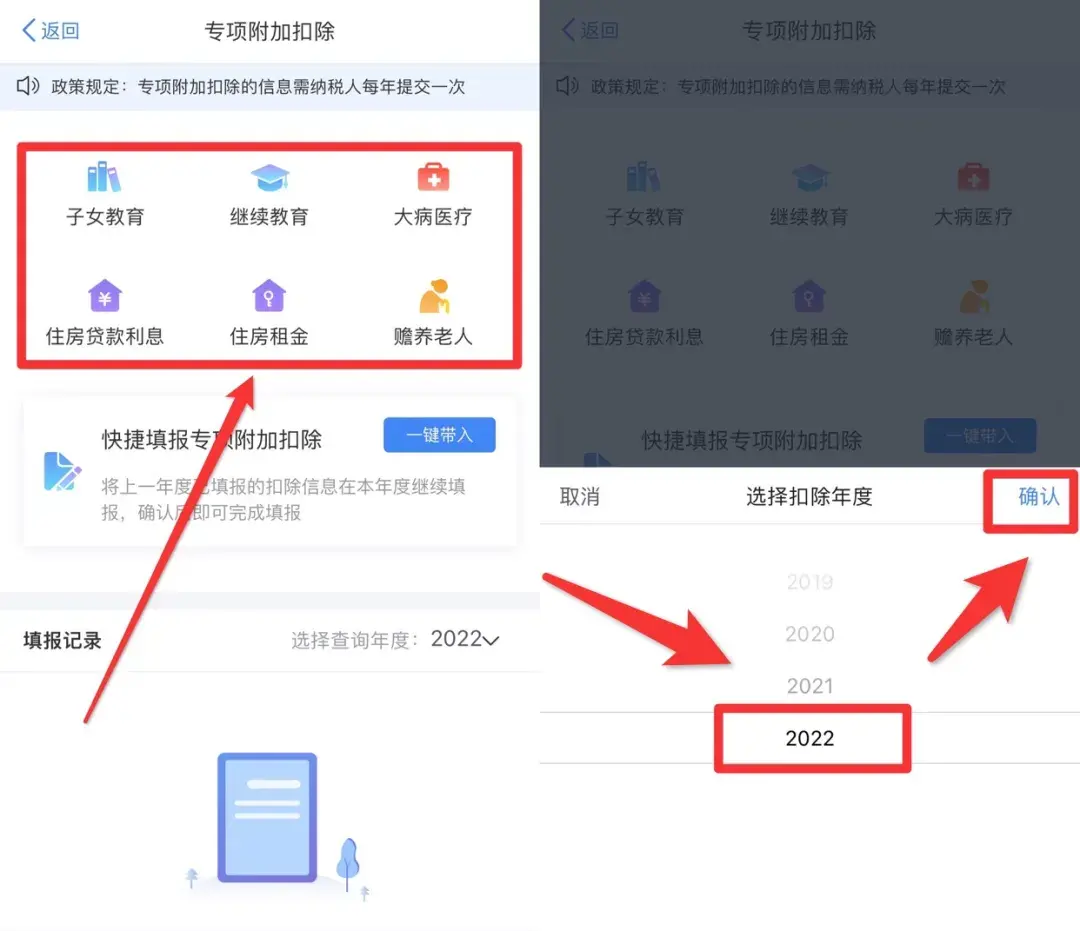

1、首次确认,点击“专项附加扣除填报”

如果是首次填写,点击“专项附加扣除填报”后,可以分别看到 6 大专项附加扣除,选择自己符合条件的的,再填写相关信息就可以了。

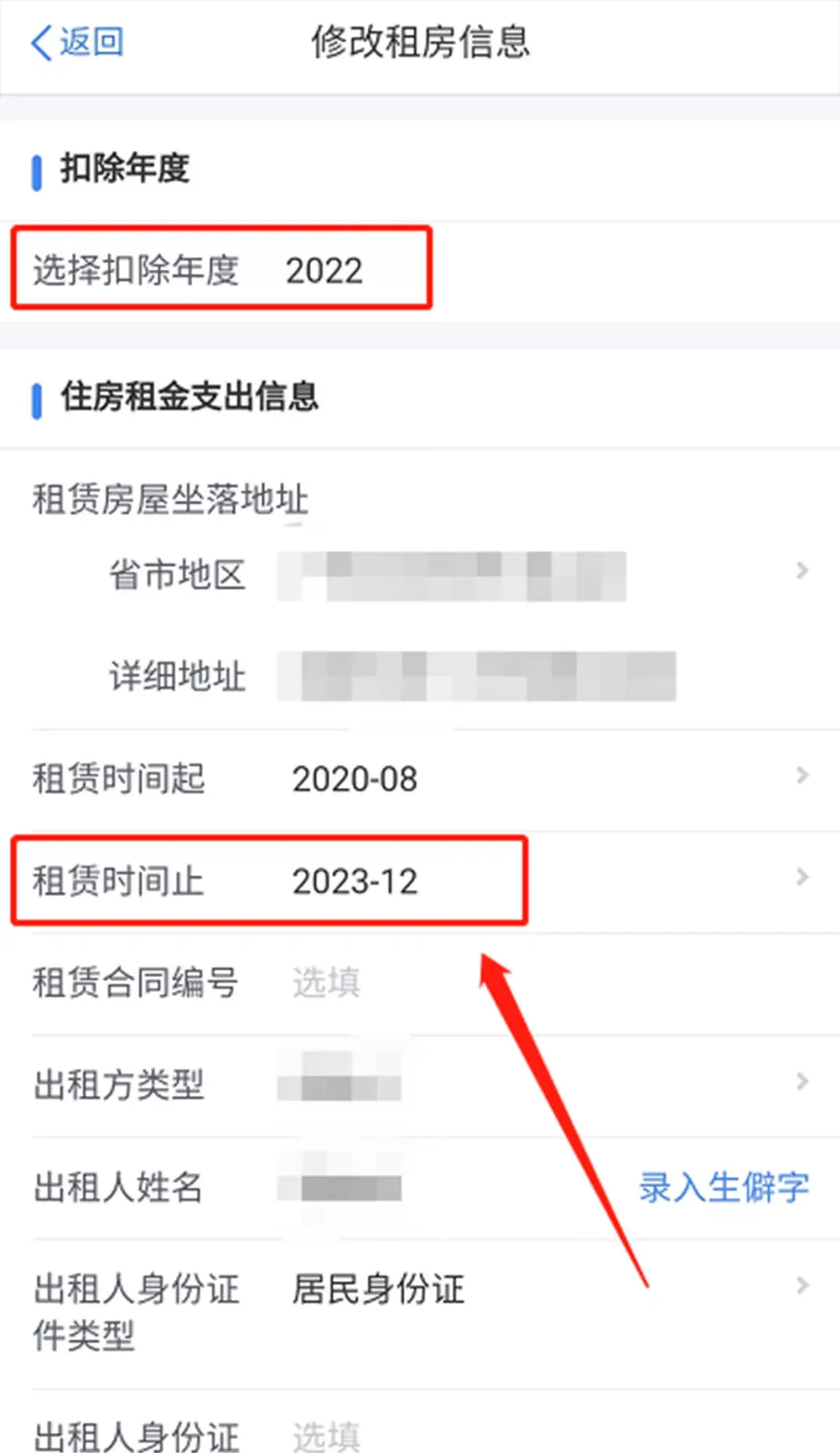

需要注意:申报的扣除年度要选择 2022 年。

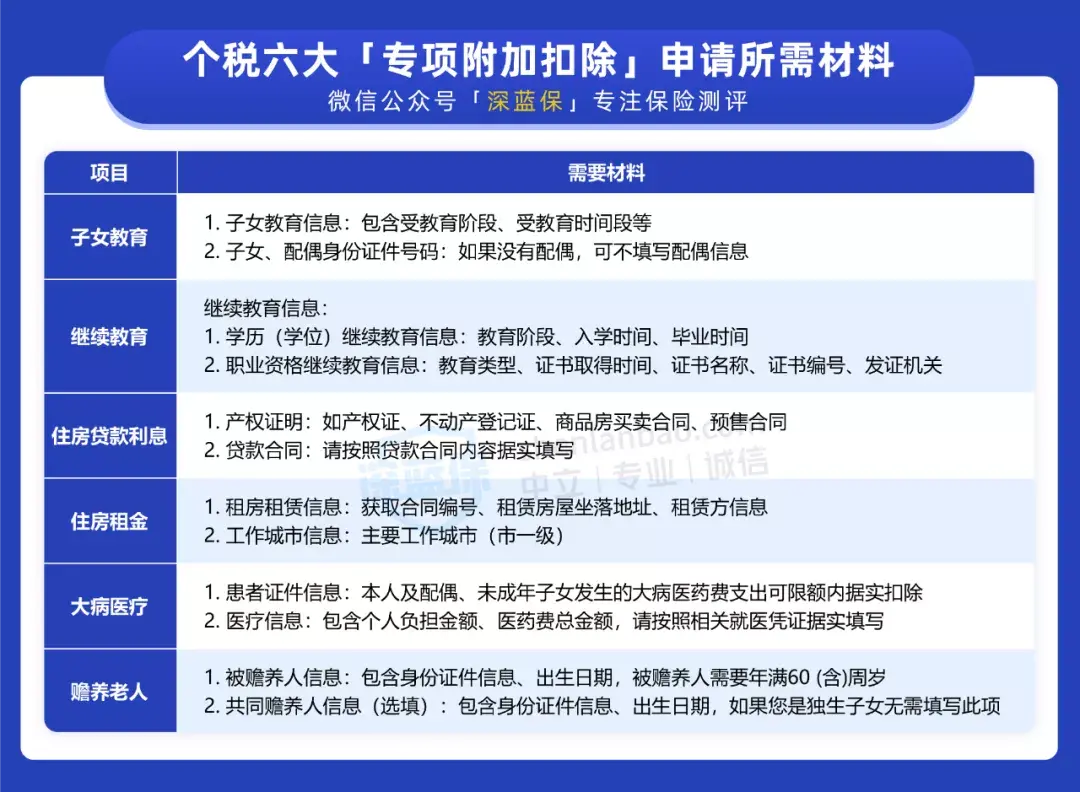

申报时,会需要我们提供一些相关资料,这里也整理了一份清单,供大家参考。

2、非首次确认,信息无变化

如果去年已经填写过了,今年信息也没有变化,就可以直接点击“一键带入”,自动填充之前的申报内容。

3、非首次确认,信息有变化

如果信息有变化,包括修改扣除比例、新增申报、作废申报等情况,都需要进行修改。在下面页面,选择“专项附加扣除修改和作废”,能看到往年的申报信息进行更改。

特别要注意时间的变化,比如租房的朋友,填写的租赁时间要覆盖 2022 年度,不然是没办法抵扣成功的。如果有换过房子,也要记得及时更新信息。

这里也要提醒大家,就算重新申报后需要多交点税,也一定要如实填写。万一被查到错报漏报,将会收到行政处罚。

常见疑问答疑

这里也解答一个大家提得比较多的疑问。

Q:房贷减免和租房减免可以同时享受吗?

不可以。

不仅是单人不能同时申请,夫妻双方分别同时申请不同项也是不可以的。

因为租房减免中,一、二档城市租房分别可以抵扣 1500、1100 元/月,会比 1000 元/月的房贷减免的金额更高。

那如果你在一、二档城市租房生活,在别的城市买首套房,可以考虑优先申请住房租金抵扣。

写在最后

总的来说,个税专项附加扣除是国家给予我们的福利,最好在 12 月 31 日前就自行做好申报,千万不要错过了。毕竟打工人的每一分,都来之不易。

而除了年末的个税抵扣,一般来年的 3~6 月份还需要对上年度的个税进行汇总核对,看扣税情况是否准确并多退少补,大家也可以关注下。

如果今天的分享对你有用,就在文章底部点个“赞”吧,也欢迎转发给更多的亲朋好友。

若有其他疑问,欢迎在下方留言讨论哦:)