有投资者和小夏说:

买基金以后,我成为了一个纯粹的人。比关心自己更关心国家大事利空利好新闻,真正做到了胸怀天下。

昨晚,备受瞩目的美国6月CPI(消费者物价指数)公布,同比上涨9.1%再超预期,为1981年11月以来最大增幅,年内第三次创40年来新高。

数据公布后,美股市场与主要资产价格盘前一度反应剧烈,但到收盘时已基本修复,三大股指仅小幅收跌。

(数据来源:Wind)

A股今日整体情绪更是较为乐观,“新光半军”领航上攻,把“不为所惧”、“我独立了”写满盘面。

不过有谨慎派的投资者还是心存不安:爆表的美国通胀,会给A股反弹的持续性埋下“隐患”吗?

接着看,小夏带你好好捋一捋。

#1

CPI有何意义?怎么看?

我们经常和基民朋友说:

如果不理财,一直把钱攥手里或者存银行,表面上看钱并没有变少,但其实是在默默缩水,因为物价在涨,购买力被侵蚀,同样一笔钱能买到的东西变少了,这背后的推手其实就是通货膨胀。

那么如何去衡量通货膨胀的程度呢?就需要构建一个指标出来,这个指标就是CPI。

通货膨胀率=(本期CPI数-比较期CPI数)/比较期CPI数

CPI的变动,反映的是一定时期内居民所购买的生活消费品和服务项目价格变动趋势和程度。

不过统计的时候不会把所有商品都纳进来,而是会挑选那些对普通消费者最重要的物品和服务。

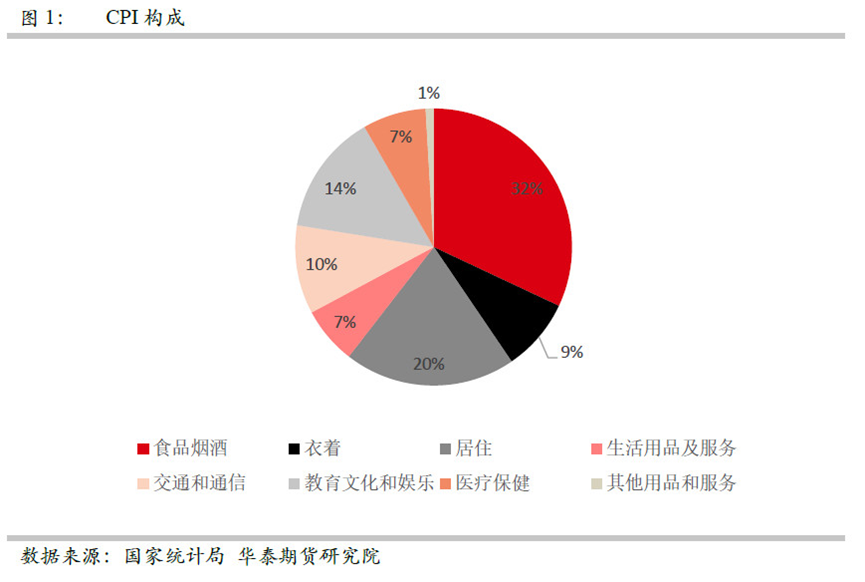

就国内来说,中国CPI篮子内的商品可以分为以下八大项。

但是这个CPI的构成也存在弊端,比如食品和能源价格更容易受到一些季节性因素、非经济因素的暂时变化影响,有时候并不能衡量经济长期运行的真实通胀水平。

所以判断通货膨胀还要同时观察核心CPI,所谓核心CPI就是扣除食品和能源消费之后消费品和服务的价格上涨情况。

一般来说,当 CPI大于3%的增幅时称作通货膨胀;当 CPI 大于5%的增幅时称作严重通货膨胀,而2%~3%左右的CPI增幅,通常被认为是温和合理的区间,是市场运行有序、经济稳定繁荣的表现。(来源:人民网)

- 增速过高会导致货币贬值,实际购买力下降,居民生活压力增大,易引起经济不稳定。

- 而增速过低甚至为负会使企业效益下降,失业率上升,市场消费不足,甚至出现企业倒闭、银行破产等一连串问题。

#2

美国6月CPI同比为何破9%?

然而,美国当前的CPI同比已远远脱离2%~3%的最佳区间。

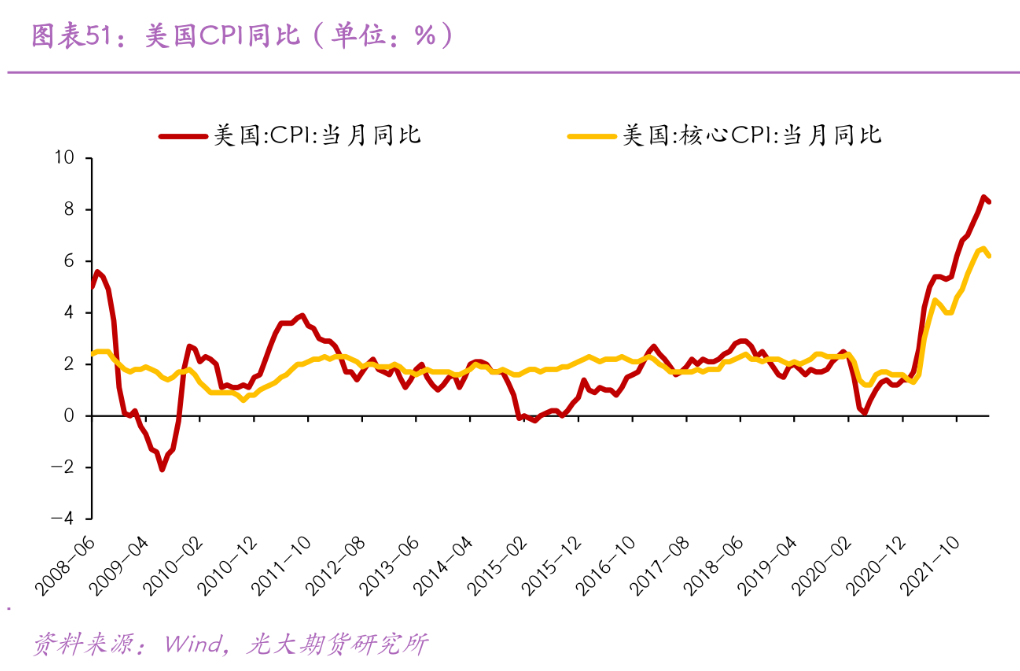

美国6月CPI同比9.1%,预期8.8%,前值8.6%,创近41年峰值;6月核心CPI同比5.9%,预期5.7%,前值6%,在基数影响下小幅回落,但仍高于预期。

再从通胀分项来看。

此次通胀依旧大超预期的一个主要因素就是美国国内燃油价格大涨。

国际油价传导到国内燃油价格通常有一个月左右的时滞,6月CPI分项中燃油“爆表”正是5月国际油价大涨的结果。(来源:中金公司)

第二个主要因素是房租环比维持高位且继续抬升,这也是核心通胀超预期的主要来源。

其实,从17年一直到21的1月,美国CPI同比维持在2%上下,2%也是美联储当前的调控目标,但在21年初开始,CPI同比几乎是直线飙升。

背后的原因是什么?

2020年新冠疫情爆发后,为了应对疫情对经济的冲击,美国疯狂印钱放水,开启了“直升机式撒钱”模式,钱多了物价就涨了。

老百姓手里有钱了又会刺激消费需求的增加,再加上疫情破坏了全球供应链的正常运转,加剧了供需的不平衡,加剧价格的攀升。

进入2022年,俄乌冲突的爆发导致全球大宗商品价格进一步显著上升,尤其是能源与食品。

另一方面,通胀高企迟迟未能缓解也与美国政府判断失误、动作迟缓有关。包括美联储、拜登政府经济顾问团队在内的决策层一直坚持“通胀暂时论”,维持量化宽松政策,直至高通胀难以化解。(来源:央视新闻)

#3

美国CPI再超预期的后果是什么?

通货膨胀通俗理解就是市场上流通的钱太多了,货币的供给大于实际需求,导致货币贬值、钱不值钱,从而使得一段时间内物价持续而普遍上涨。

而驯服通胀是美联储目前的核心诉求,美联储政策锚定通胀,力求保持市场整体价格的稳定,6月的CPI数据是7月底美联储议息会议决策的关键参考指标。

此次通胀再超预期的一个最直接“后果”就是可能再度推高加息路径。

CPI数据公布后,芝加哥商品交易所(CME)利率期货显示的7月加息75个基点的概率为56%,加息100个基点的概率上升至44%。(来源:中金公司)

不过虽说加息对于风险资产确实是一个利空,会使得权益市场尤其是成长股在估值方面承受一定的压力,但是美联储本次加息周期始于今年3月,加息事件本身是在市场认知范围内的,目前而言负面影响已经相对“钝化”了。

而市场认为更大的风险来自于,有声音认为:如果后续通胀迟迟难以退坡,那么四十年前的“沃尔克时刻”或会再度上演。

1980-81年,前任美联储主席沃尔克,为抑制高通胀而坚决采取货币紧缩,且不惜以美国经济在两年内两次陷入衰退为代价。

不过我们刚刚也提到,此次通胀数据公布后,市场还是快速做出了消化,“沃尔沃”时刻或许并不会到来,为什么呢:

- 第一,目前国际油价已经出现下跌,美国总统拜登认为6月的通胀数据对于市场而言有些“过时”;

- 第二,11月8日,拜登将迎来“小考”——中期选举,他可能会有积极动作把能源的价格打下来,比如近日拜登已开启中东之访,或会说服沙特为首的海湾产油国增产石油。

因此,当下市场普遍认为,加息越快越好,当前的鹰派是为未来的鸽派铺路,如果不采取强有力的货币紧缩行动,高通胀会更为持久,通胀预期可能会脱锚形成更大的风险。

#4

A股反弹持续性会受影响吗?

那么大超预期的美国CPI、目测美联储更加鹰派的货币紧缩力度,以及经济“滞涨”之境甚至未来“衰退”的风险会影响到A股反弹的持续性吗?

我们来理性分析一下。

第一,有市场声音认为:

美联储的鹰派动作,时常会导致VIX恐慌指数的飙升,对美国来说会明显影响到股市的表现,对A股来说,北向资金的净流出也与VIX恐慌指数存在相关性。

这种声音有其合理性,而且北向资金恰恰是支撑4月底以来的此轮反弹最明显的增量资金,如果北向资金由于情绪恐慌短期快速流出,或会对A股反弹产生阶段性扰动。(数据来源:海通证券)

但是换个角度来看,当海外市场大幅动荡,而由于中国资产自身的优秀、宏观环境的优异以及经济周期所处位置的优越,A股反而有望成为外资的避风港。

更为关键的是,北向资金内部划分为两类:做长线的配置型资金和做短线的交易型资金,对于在这其中占比8成以上的配置型外资而言,受情绪扰动小,中长期持续流入A股是大势所趋。

第二,有市场声音认为:

欧美高通胀和高紧缩,经济陷入“滞胀”甚至衰退,将打击国内出口,从而对经济形成压力。

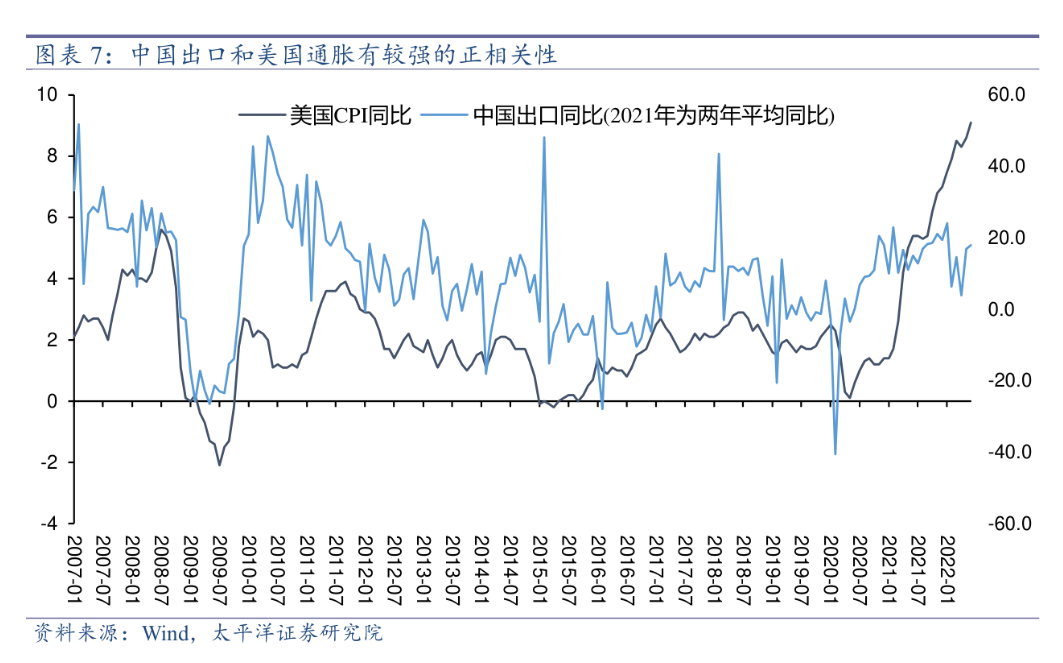

但是,事实却并非如此,从中国出口和美国通胀数据走势上来看,二者存在明显的正相关性。(来源:太平洋证券)

为什么美国通胀高企,陷入“滞胀”,却对中国出口产生了较强的拉动效应?

背后的逻辑在于:

对于陷入“滞胀”的海外国家而言,供给侧问题可能比需求侧更为严重,在这种情况下他们会更倾向于增加进口而非减少进口。(来源:太平洋证券)

国内6月出口数据恰恰验证了这一点:

6月出口继续超预期,在5月出口已大幅反弹的情况下,仍实现环比增长7.7%,同比增长17.9%,显示出很强的韧性,对美国出口增长14.8%,对欧盟出口增长18%。(来源:华尔街见闻)

因此当下无需因海外“滞胀”而担忧中国的外需,真正可能会产生影响的或是重要贸易伙伴未来或许会面临的经济衰退。

不过凭借基本面的韧性和政策的有效应对,中国经济稳定恢复后劲足,具有行稳致远的坚实基础,能够面对外部的压力和挑战,进入复苏周期的趋势不会改变。

▼

理性分析过后,是不是对于大A更有底气了呢?今天先说到这里,祝大家投资理财顺利~

主要参考资料:

《海外:通胀破9后的市场前景》,中金公司,2022.7.14

《美国通胀对中国出口有一定指向意义——6月进出口数据点评》,太平洋证券,2022.7.14

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。