总会收到这样的提问,“我的征信花了,还能贷款吗?”“我这样的征信还有银行能批贷吗?”“我的征信是不是废了?”“征信多久才能变好”等等,今天就全方位地为大家解读一下:什么是征信报告,征信报告意味着什么,征信报道在什么情况下银行就不会再给发房贷款,只有读懂征信报告才知道如何让自己的征信变得越来越好。今天就来就来一起详细学习一下征信报告(个人版)。

一、什么是信用报告(征信)?

征信报告分为个人信用报告以及企业信用报告,是由中国人民银行征信中心出具的记载个人信用信息的记录,用于查询个人或企业的社会信用。个人信用报告分为:详版与简版。详版会详细记录近五年内的每一笔信用交易信息的明细(如图一),而简版只是概述性的描述每个账户近5年内的信用交易状况(如图二)。

图一:详版征信(征信改版前)

图二:简版征信

2019年5月个人新版征信正式面世,征信信息的时长及精细程度将进一步提升。2020年1月19日,二代征信系统正式上,个人信用记录体现近5年的个人信用信息的记录。

二、查询方式(打征信方式):

简版:中国人民银行征信中心(可以自己网上注册查询)或者登陆个人储蓄卡手机银行输入信用信息查询也可自助查询。

详版:需要到当地中国人民银行自主查询或自助打印机查询。

三、信用报告(征信的正确解读):

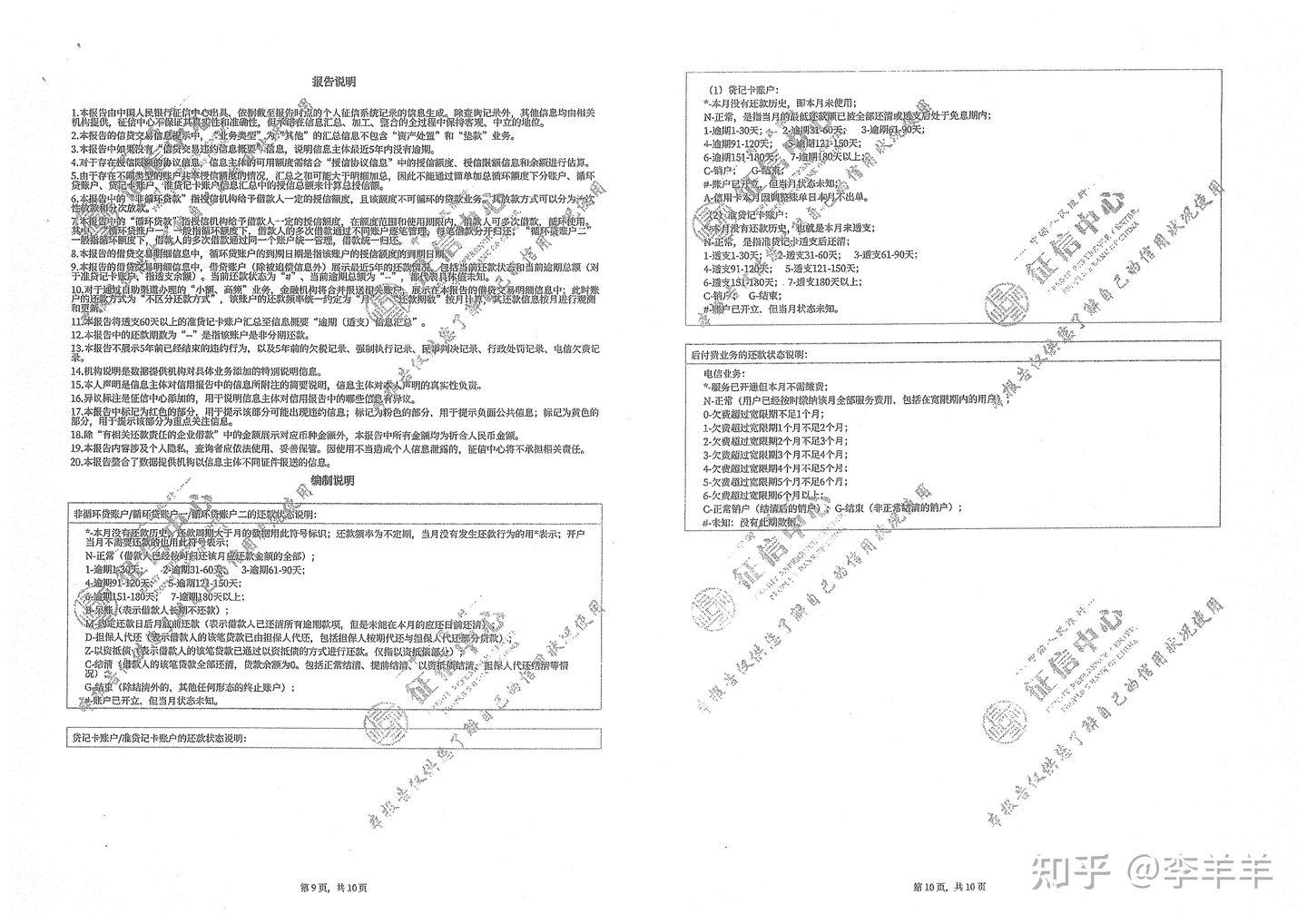

详版个人征信报告主要记录的信息主要分为五个板块,分别是个人基本信息、信用交易信息、信用交易信息明细、其他信息、信用报告查询记录。要想看懂信用报告首先我们先要了解的是信用报告中的字母、符号、数字等代表的含义,这些符号的解读位于征信报告的最后一页(如图三)。

图三:信用报告说明

在个人信用报告中,通常有以下表述符号:

/———表示未开立账户;

*———表示本月没有还款历史,还款周期大于月的数据用此符号标注,还款频率为不定期,当月没有发生还款行为的用*表示;开户当月不需要还款的也用此符号表示。

N———正常(表示借款人已按时足额归还当月款项);

1———表示逾期1~30天;

2———表示逾期31~60天;

3———表示逾期61~90天;

4———表示逾期91~120天;

5———表示逾期121~150天;

6———表示逾期151~180天;

7———表示逾期180天以上;

D———担保人代还(表示借款人的该笔贷款已由担保人代还,包括担保人按期代还与担保人代还部分贷款);

Z———以资抵债(表示借款人的该笔贷款已通过以资抵债的方式进行还款。仅指以资抵债部分);

C———结清(借款人的该笔贷款全部还清,贷款余额为0。包括正常结清、提前结清、以资抵债结清、担保人代还结清等情况);

G———结束(除结清外的,其他任何形态的终止账户)。

#———还款情况未知

了解清楚信用报告中的符号接下来我们一起来解征信报告。

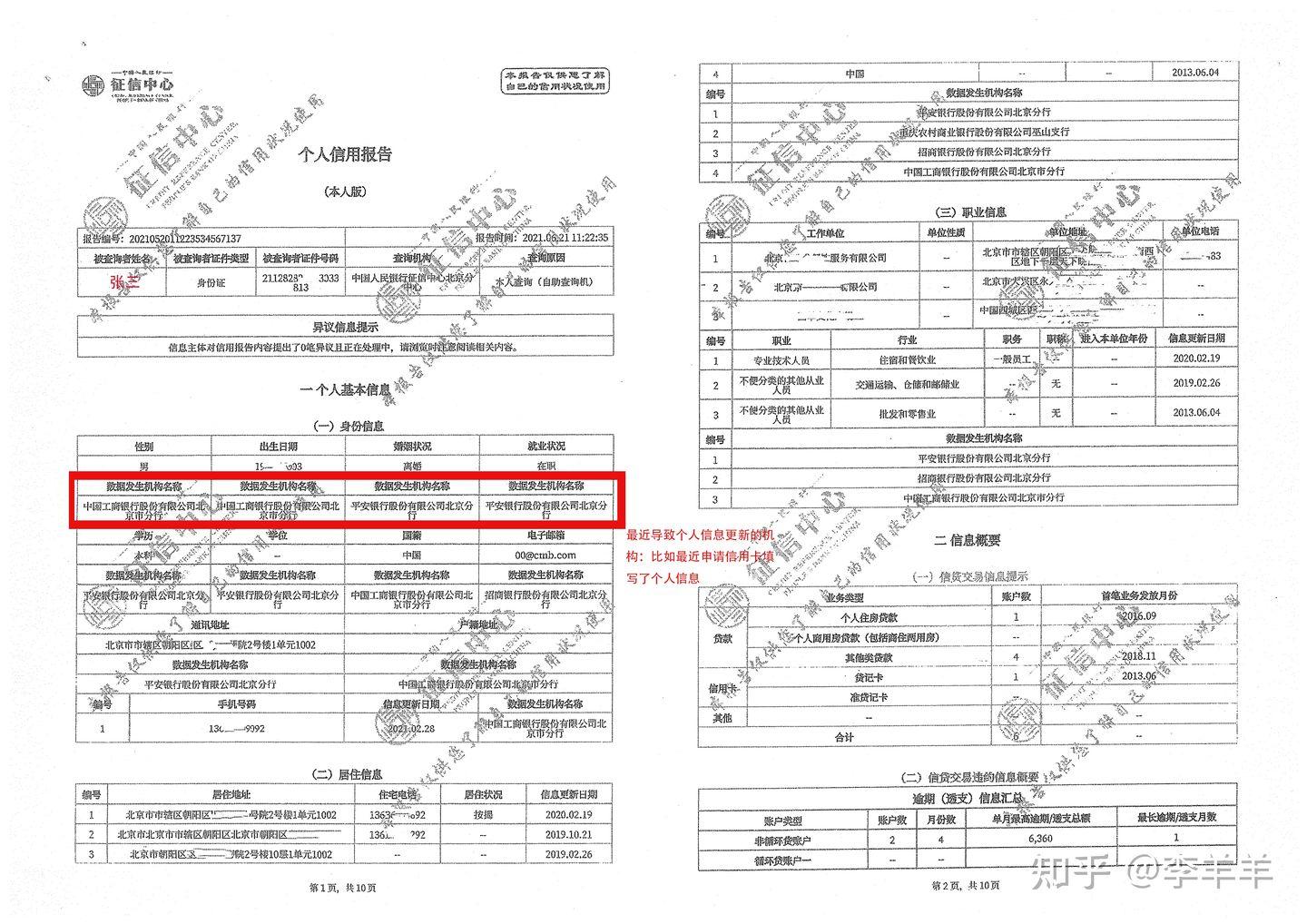

1、征信报告的第一部分是个人基本信息,包括姓名、证件类型及号码、通讯地址、联系方式、婚姻状况、居住信息、职业信息等(如图四)。这些信息人民银行都是怎们获得的呢?其实这些信息都是平常我们在办理银行储蓄卡、信用卡、贷款或者其他业务时,填写相关材料后,由人民银行向受理银行收集而来。例如红色标线指的是:最近因为哪些机构有录入个人信息,进行了更新,其他内容为个人基本资料。

注意事项:那若果一位朋友频繁申请信用卡,且每次录入的信息都不一致,那对申请信用卡、贷款户有影响吗?当然会有影响,频繁的更换工作信息、居住信息等说明了该客户的工作并不稳定,申请信用卡、贷款等业务必然导致评分下降。

图四:个人信息页

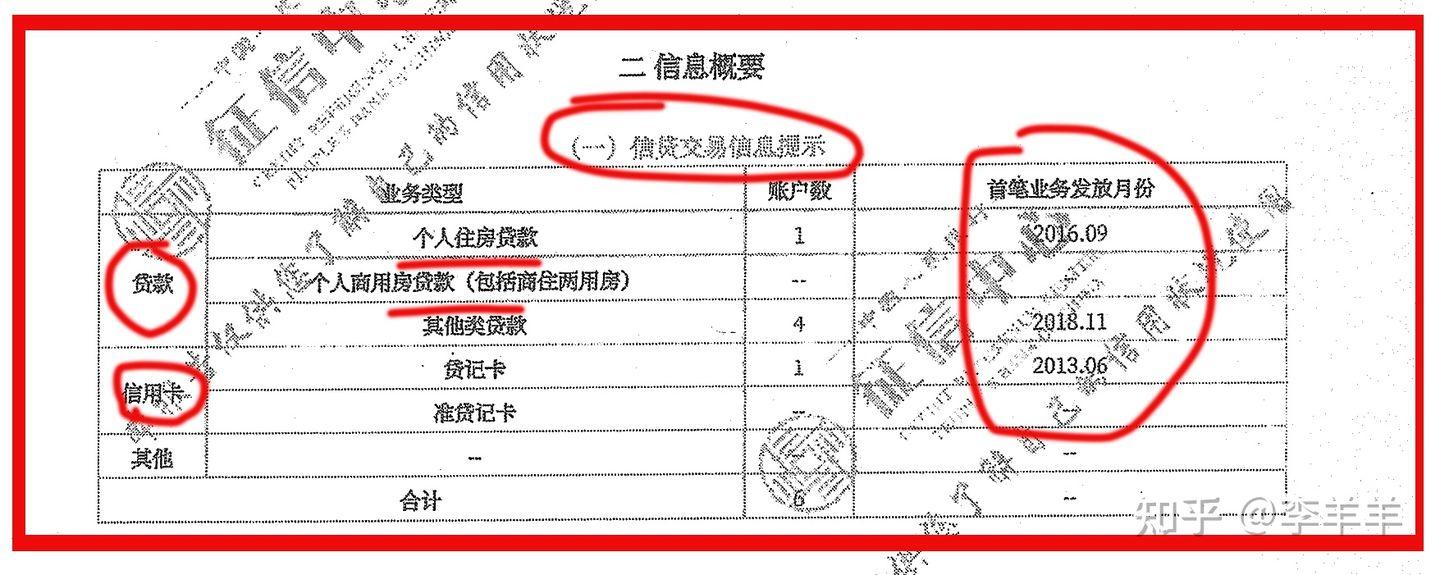

2、征信报告的第二部分是信用信息概要,主要包含四部分内容分别是:信贷交易提示、信贷交易违约信息概要、信贷交易授信及负债信息概要以及查询记录概要。

信贷交易提示:归纳总结了个人名下所有的贷款、信用卡等总账户数,包括首笔业务发放的时间,也就是看到这部分内容就能很明确的知道该用户从何时开始使用贷款、信用卡等,包括用了多少笔贷款和多少张信用卡。(如图五)

图五:归纳总结了个人名下所有的贷款、信用卡等总账户数

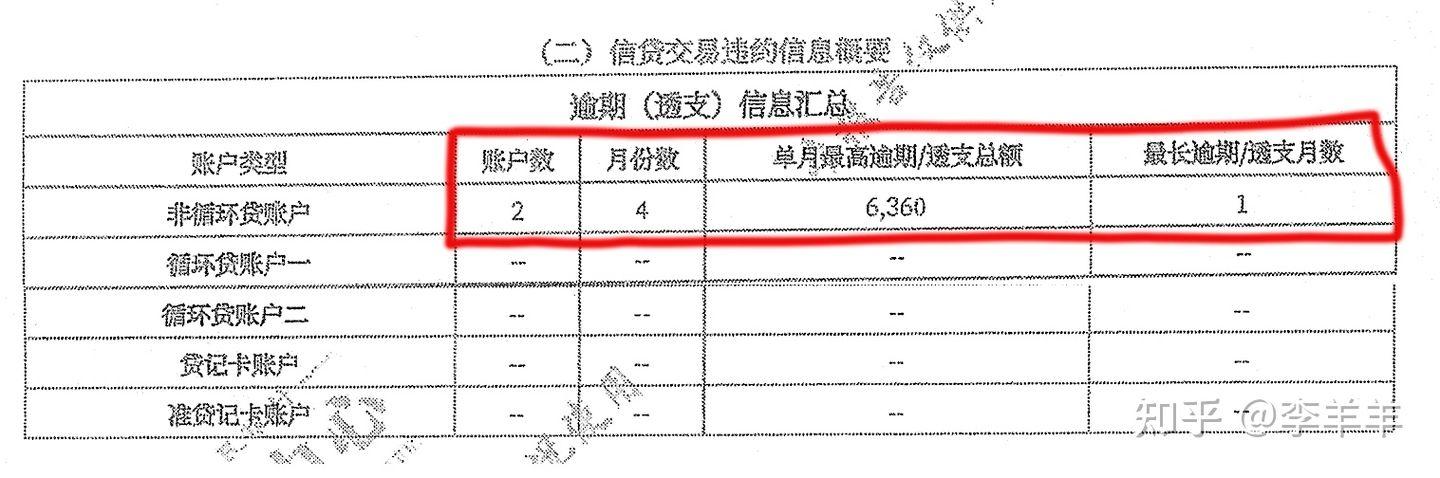

信贷交易违约信息概要:归纳总结了个人名下所有的贷款、信用卡等所有账户的所有逾期账户数、月份数、最大逾期金额、最长逾期时间(如图六)

图六:归纳总结了个人名下所有的贷款、信用卡等所有账户的所有逾期账户数、月份数、最大逾期金额、最长逾期时间

⚠️:从该记录着可以看出,此人有贷款2笔,近五年内有4个月处于逾期状态,最大逾期金额为6360,最长逾期时间一个月。

信贷交易授信及负债信息概要:归纳总结贷款账户数目总和、贷款授信额度总和、当前欠款总和、近六个月应还款总和。归纳总结信用卡账户数目总和、贷款授信额度总和、单家最高授信额度、单价最低授信额度、近六个月平均使用额度。(如图七)

图七

⚠️:从图中可以看出,此人共贷款4笔,总额度5455000,还有433802没有还清,近六个月的月供为51105

很多银行贷款审核时候都会考虑借款人的负债信息,看到“信用信息概要”就已经对借款人的负债信息了如指掌了,但是这里有一个bug就是,银行看的是近六个月内的平均使用额度,其实是有办法能够通过正确的使用信用卡来降低自己的负债率的。以后会单独写一篇关于如何降低负债率的文章。

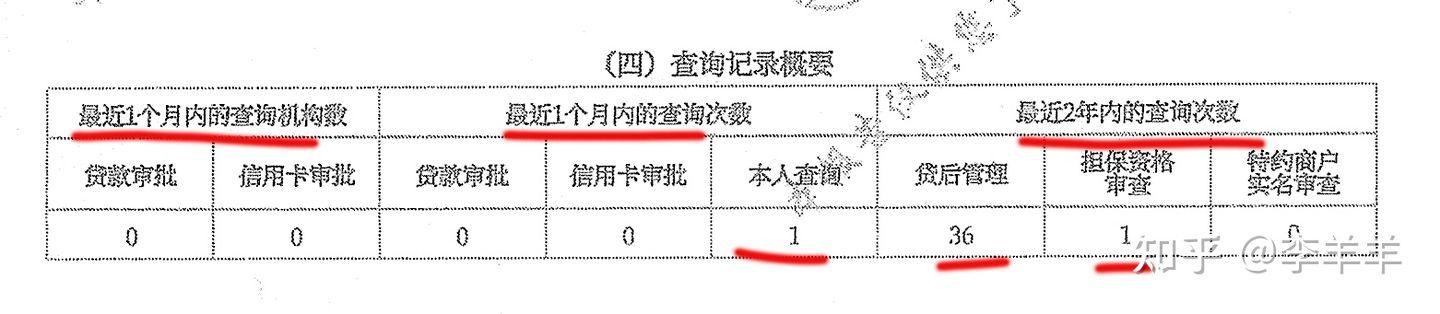

查询记录概要:详细记录信用记录查询次数,包含:信用卡审批总次数、贷款审批总次数、担保资质审核总次数、特约商户实名审查总次数、本人查询总次数、贷后管理总次数。(如图八)

图八

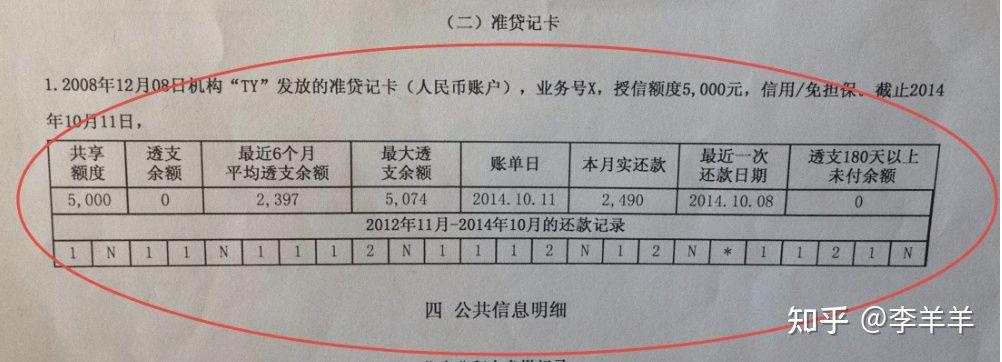

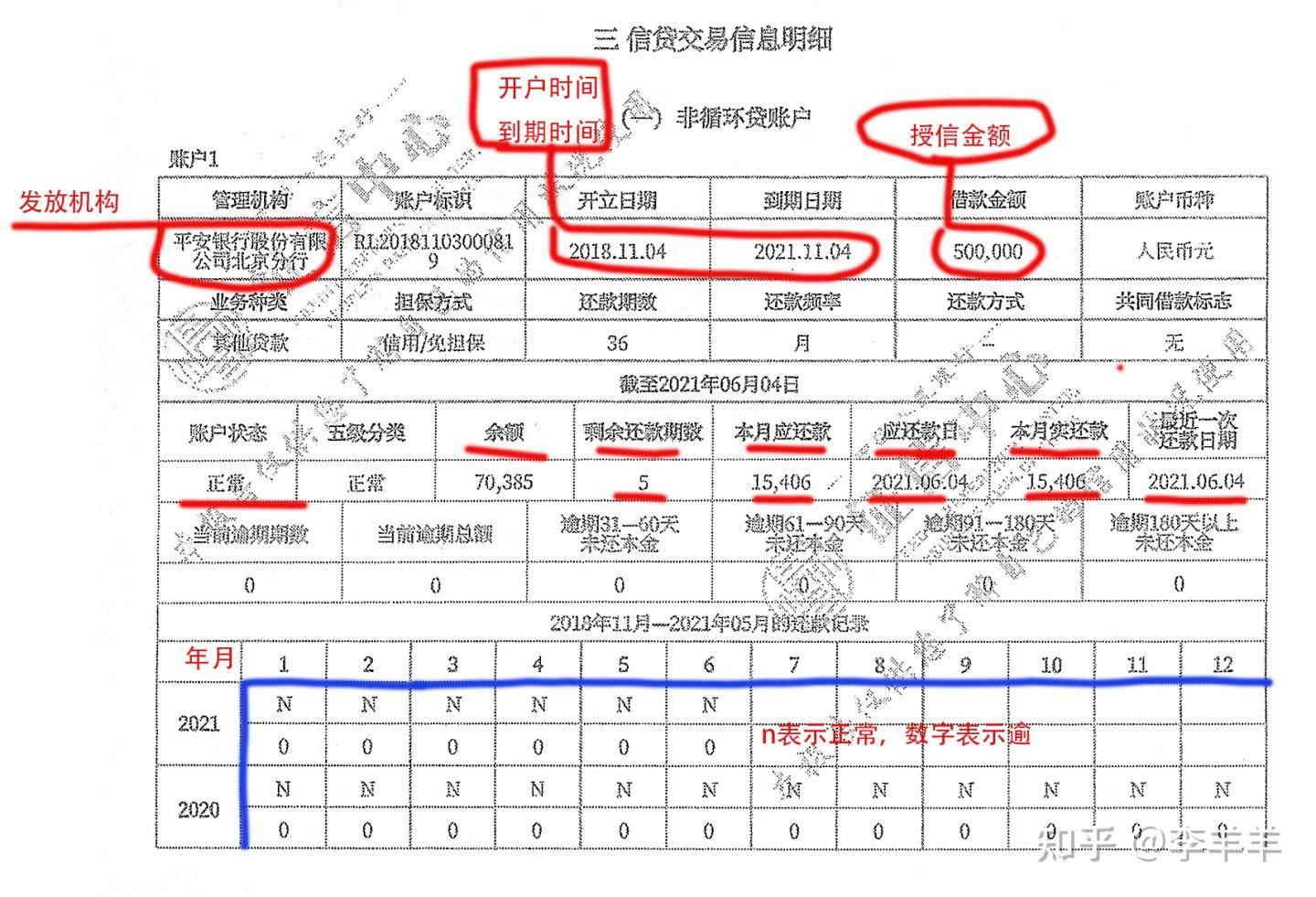

3、征信报告的第三部分是:信贷交易信息明细,包括内容如下:

非循环贷账户,详细记录每笔贷款发放机构、授信额度、剩余本金、月还款金额、贷款期限、剩余还款期限、当前状态、近五年内是否存在逾期、逾期时间、逾期时长、逾期金额等;(如图九)

图九

⚠️:可以看出此人该账户近五年内没有逾期记录

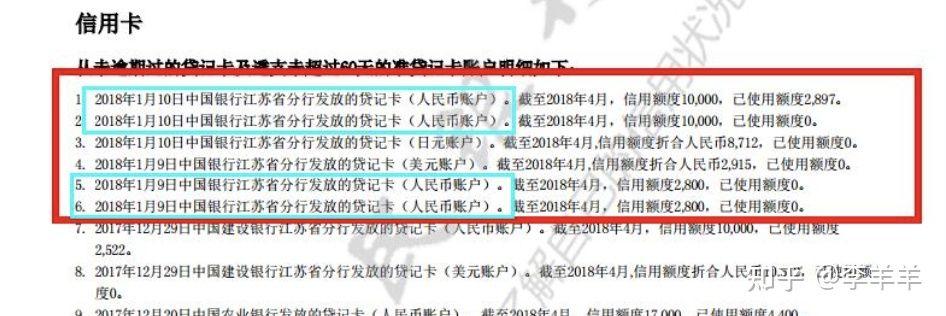

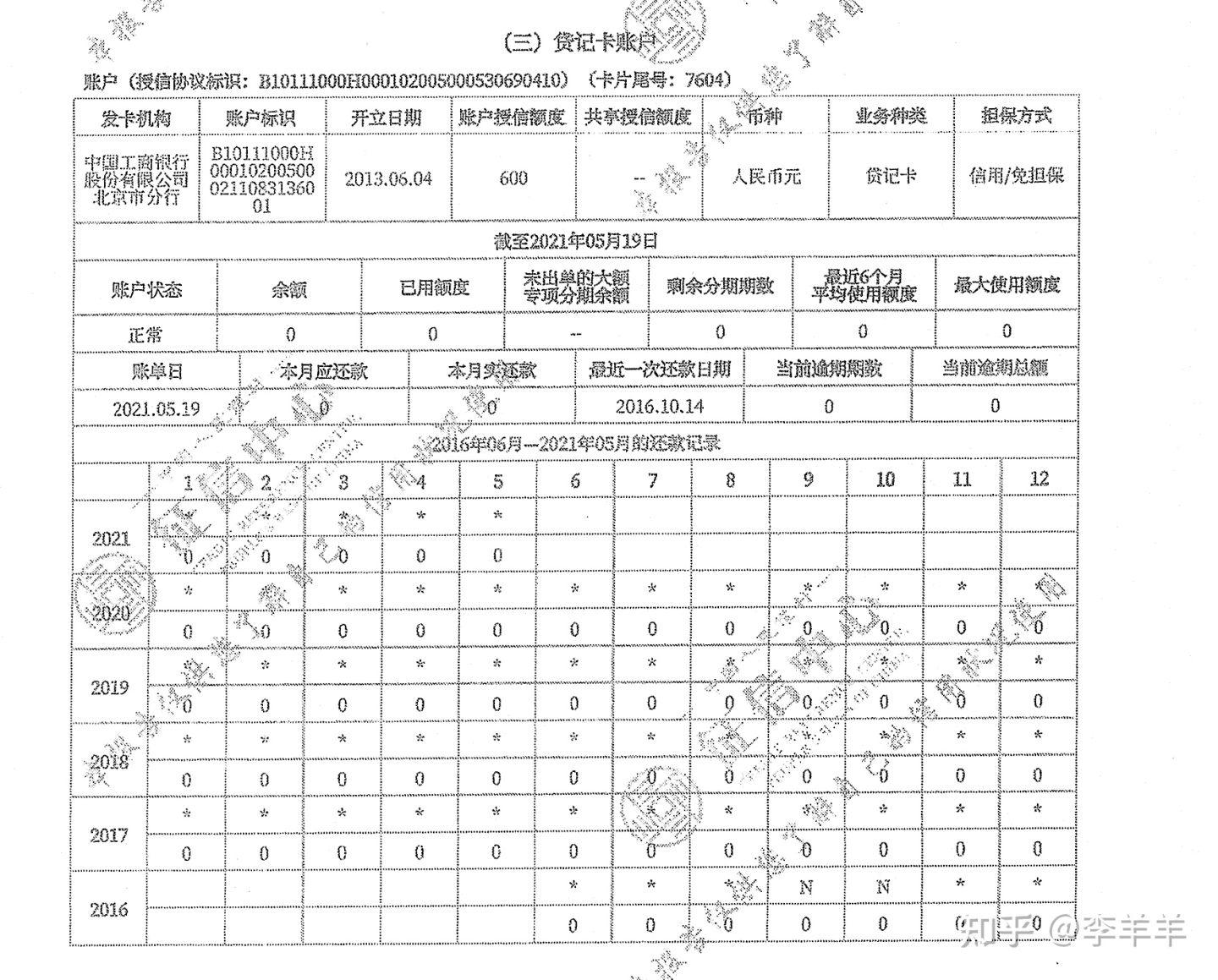

贷记卡账户,记录每张信用卡的发放机构、授信额度、已用额度、当月应还款金额、近六个月平均使用额度、、当前状态、近五年内是否存在逾期、逾期时间、逾期时长、逾期金额等;(如图十)

图十:方式与图九一致

征信改版以后,体现的都是借款人近5年内的信用记录,一般银行审核贷款人资质,主要参考近两年内的信用记录,一般要求两年内不能连三累六,连三是指最长逾期时长不超过3个月累六则是所有账户数逾期次数不得超过六次。也就是信贷交易信息明细如果出现“3”或者超过六个数字,贷款就很容易因为征信的原因导致拒贷。

4、征信报告的第四部分是:其他信息如社保缴存记录、公积金缴存记录、法院执行信息等。(如图十一)

图十一

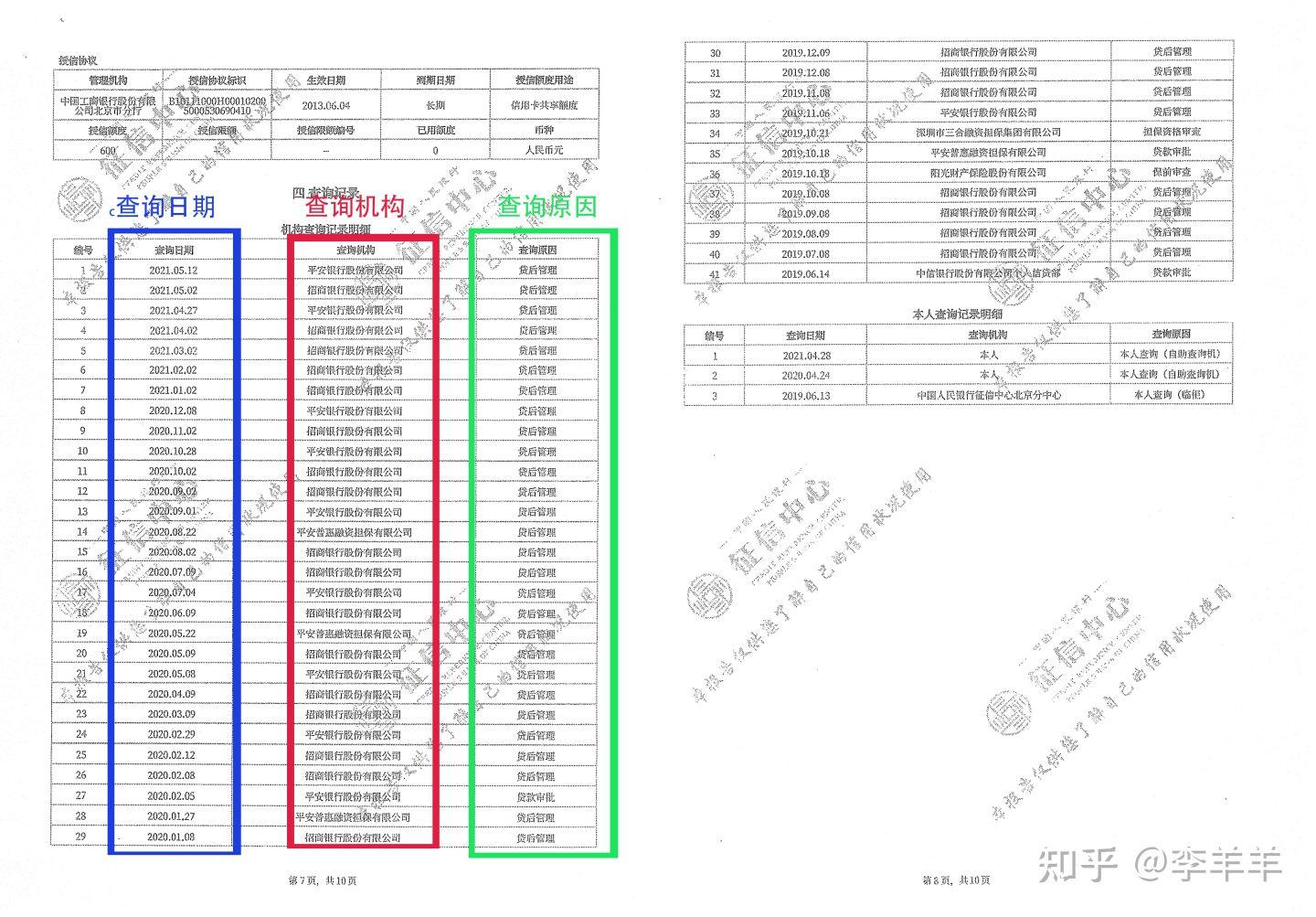

5、征信报告的第四部分是:信用记录查询信息,详细记录近五年内查询信用记录的机构名称、查询时间、查询原因。(如图十二)

图十二

⚠️:可以看出此人近两年内没有申请过贷贷款和信用卡,说明近两年收入稳定,一直不需要资金。

其中:本人查询、贷后管理不影响贷款审批,其他均会影响贷款审批。银行审批贷款一般要求征信查询次数:一个月内不超过4次,三个月内不超过6次,六个月内不超过8次。而很多网友说的我的征信花了的意思就是“钱没借到多少征信查询次数却很多”

到此,我们已经学会如何看懂自己的征信报告了,那关于我的征信到底还能不能贷款,我们又如何进行判定呢?接下来给大家几个标准就可以自行评估了。

1、不能有当前逾期,意思就是征信报告当中不能体现出当前还有逾期的欠款,如果有肯定是不可以的。换位考虑一下也是,目前还欠着别人的钱没还呢在找我们借我们也不会借。

2、不能连三累六,连三累六确实是硬伤,如果有何容易就被拒贷了,这体现的是一个人的行为习惯、从逾期次数上就可以看出他的还款意愿,真的有一类朋友不是不还钱就是每个月都晚那么几天。可能我们觉得我晚几天怎么了,我又不是不还而且我还支付了违约金,让银行挣钱了,其实这样会影响银行对资金回笼的整体规划。换位思考,我们知道我们10号有一笔钱可以回款,11号有一个投资项目,如果钱能够正常回来我们就又可以投资一笔,但是因为回款完了两天项目没赶上是不是也会很生气。如果逾期金额1000元以下可以沟通。

3、网贷笔数:网贷笔数超过3笔,授信金额超过3万,综合评分就不会太高了。为什么呢?几千块钱或者万八千也要借钱一方面说明自己没实力、另一方面说明家人没实力、还能说明朋友没实力、还能说明人际关系可能也没实力。(额,抱歉伤害到了朋友)

4、查询次数:银行审批贷款一般要求征信查询次数:一个月内不超过4次,三个月内不超过6次,六个月内不超过8次。这也是硬伤,换位思考:借遍了一个圈子都没借到钱还想找我借想的美。

5、没有起诉执行、违法乱纪

6、综合评分:综合评分总和的到底是个什么?如果你没有以上硬伤或者最巧的事情发生了自己身上,刚刚卡在那个似是而非的位置上,那就要综合考虑了,那综合什么呢?征信报告的第一部分,你的工作稳定吗?你居住的稳定吗?你居住的是一个什么地方?是自己买的还是租的?你的公司有实力嘛?(显然国企事业单位更占优势)你社保公积金交的多吗?等等。

以上就是关于个人信用记录(征信报告的一切问题你懂了吗?)希望能够收到赞同与关注,后期更新《如何提高自己征信报告的质量》