百家公司IPO申请终止,员工期权梦碎一地 | 期权的出路到底在哪?

一、百家公司IPO申请终止 期权变现搁浅

今年以来,130多家公司IPO申请终止(《败走IPO的年轻人》作者 吴依涵,首发光子星球公众号)。

相信在最初进行期权激励计划时,最后走向资本市场是大多公司的最终目的,公司上市、期权变现、身价起飞,一夜之间财务自由,也是获得期权的员工甘愿陪跑多年的最终梦想。

但公司IPO被暂停或被否,无论是出于内部还是外部的原因,对手持期权的员工来说都是一个不小的打击。

2020年,蚂蚁集团宣布将启动上市,根据当时的公开资料显示,蚂蚁集团有近40%员工持股,因此那次上市又被称为“史上最大造富运动”、“千万富翁的流水线”。

然而好景不长,短短三个月后,发出蚂蚁暂缓上市的消息,蚂蚁员工们从财富自由的美梦中苏醒,虽然之后两年网上传言蚂蚁要重启IPO的消息从未断过,但最终也都不了了之。手持蚂蚁金服期权的员工表示,“当初听到公司暂缓上市的消息后,最担心的莫过于期权贬值,万一上市失败了,手中期权就只有期,没有权了。”在他看来,“只有拿到手的钱才是真正属于自己的,所谓的期权,就是一场豪赌。”这可能是经历过期权激励的员工共同的想法。

无独有偶,今年6月,喜马拉雅因融资缺乏投资者的支持以及部分股东选择退出,或推迟此次在港 IPO 的计划,并预计至少将推迟到今年9月,如果消息属实,这是喜马拉雅第三次IPO折戟,

此前,喜马拉雅为了上市做准备,在2020年下半年开始大规模扩张,公司为了吸引并留住人才,向部分员工发了一些期权。

经内部员工透露,虽然工资不高,但“这些期权将让工资变得不那么重要”,但是公司上市进程再三搁浅,“自己也有些心灰意冷。”

加上最近的裁员事件,员工对公司的信心越发不足,担心他们曾经用部分现金换来的期权化作“泡沫”消失。

上期文章我们说了虚拟股权(《搏一搏,别墅靠大海 | 拥有奈雪的茶虚拟股票,就是奈雪股东了吗?》)本期文章我们继续聊一聊股权激励的高频工具之一:期权,以及它的最终出路,除了上市之外,它还有哪些退出通道。

二、期权的游戏规则、什么样的公司适合期权

1、期权的规则

我们经常看到的都是明星公司的股权激励消息,但其实期权并不仅仅是大公司的专属,也有很多小中企业的管理层会采用期权激励,期待达到“财散人聚”的作用。

期权激励,是授予员工在未来有权利购股的资格,又被称为股权认购权。

就是在当下与激励对象约定的未来购买公司股权的价格,在未来一定时期内,如果员工达到一定的业绩或事先约定的条件,员工就可以按照约定的年限和数量,分次、逐步购买公司股权,

在授予期权的时候,并不需要员工出资购买,在经过一定的成熟时期结合一定的考核后,由激励对象选择是否按照授予的价格行权出资购股。

简而言之,从老板的角度看,核心问题就是给谁、给多少、价格多少以及怎么给的问题。对于老板来说,可以在未来较长一段时间内、或3年或5年,绑定激励对象,给出的业绩目标是考核也是引导,激励对象为使股票升值而获得价差收入,必然会尽力提高公司业绩,具有长期激励效果。同时,在规则设计上,往往设计为共同分享企业新增价值,不侵蚀公司原有资本存量。

在人力成本昂贵的今天,“分享财富”是一个行之有效的留住人才的方法,相比直接的高薪,给期权也是有效减少企业现金流压力的方法。

从员工的角度看,就是能拿多少数量期权、要花多少钱、要达到什么样的绩效/业绩目标,以及有行权资格(可以购买时)时拿不拿的问题。从风险性与捆绑性来说,员工风险较小,因为授予的时候不用出资,在授予的时候签署了协议,既向老板表了忠心,也不用当下立刻掏钱,并且在成熟期期间,也是观察公司发展走向的机会,等到成熟,可以选择购入或不购入。

因此,期权也是员工和老板一个双向选择的过程。

2、什么样的企业更适合期权

相较于其他行业,互联网企业采取期权激励的模式相对较多,因为期权这种模式需要公司短期内有比较大增值的预期,也正式因为企业爆发式的成长,给激励对象十足的信心,才会在成熟时掏钱购买,所以相对适合互联网行业的特点。当然,也并不是一定限定在互联网。

从企业成长周期来看。当企业过了生存期,发展到一定阶段,如果有引人留人的计划,可以考虑进行期权激励。因为此时公司的估值仍然不是太高,未来发展还是存在不确定性,但是公司的成长性,核心员工们有目共睹,他们迫切希望参与进公司的成长,今后可以分享公司高速发展的红利;另一方面,在这个时候锁定一个较低的价格,核心员工还能买得起、并且可以通过自己的努力将公司的价值推向更高,追求公司利益的同时,自身利益也可以放大。

此时在实现双赢的心理预期上创始人与激励对象达成了共识,期权激励才有了它的意义。

三、期权的出路/退出机制

股权激励的终点,最为期待和直接的就是公司上市,员工手中已经成熟并行权的股权获得二级市场的融资溢价,解除锁定后可以自由流通。但是回到文章之初,反观今年,已有130多家公司IPO申请终止,若企业未上市,当初分出去的期权该何去何从?

除了定规则、定价格、定数量等,期权计划里还有一个重要的规则就是退出机制。

需要注意的是,当谈到退出机制,前提就是员工在经历了业绩考核及一定的时间后,期权成熟、具有购买资格,并且本人已经选择掏钱购买(行权完毕)。这部分期权已经变成了员工持有的实股,更甚是完成了工商变更登记,员工变成公司或者公司持股平台的股东(显名或者隐名)。

退出机制可以说是整个股权激励方案设计的难点和重点,往往也是激励对象更加关注的地方。

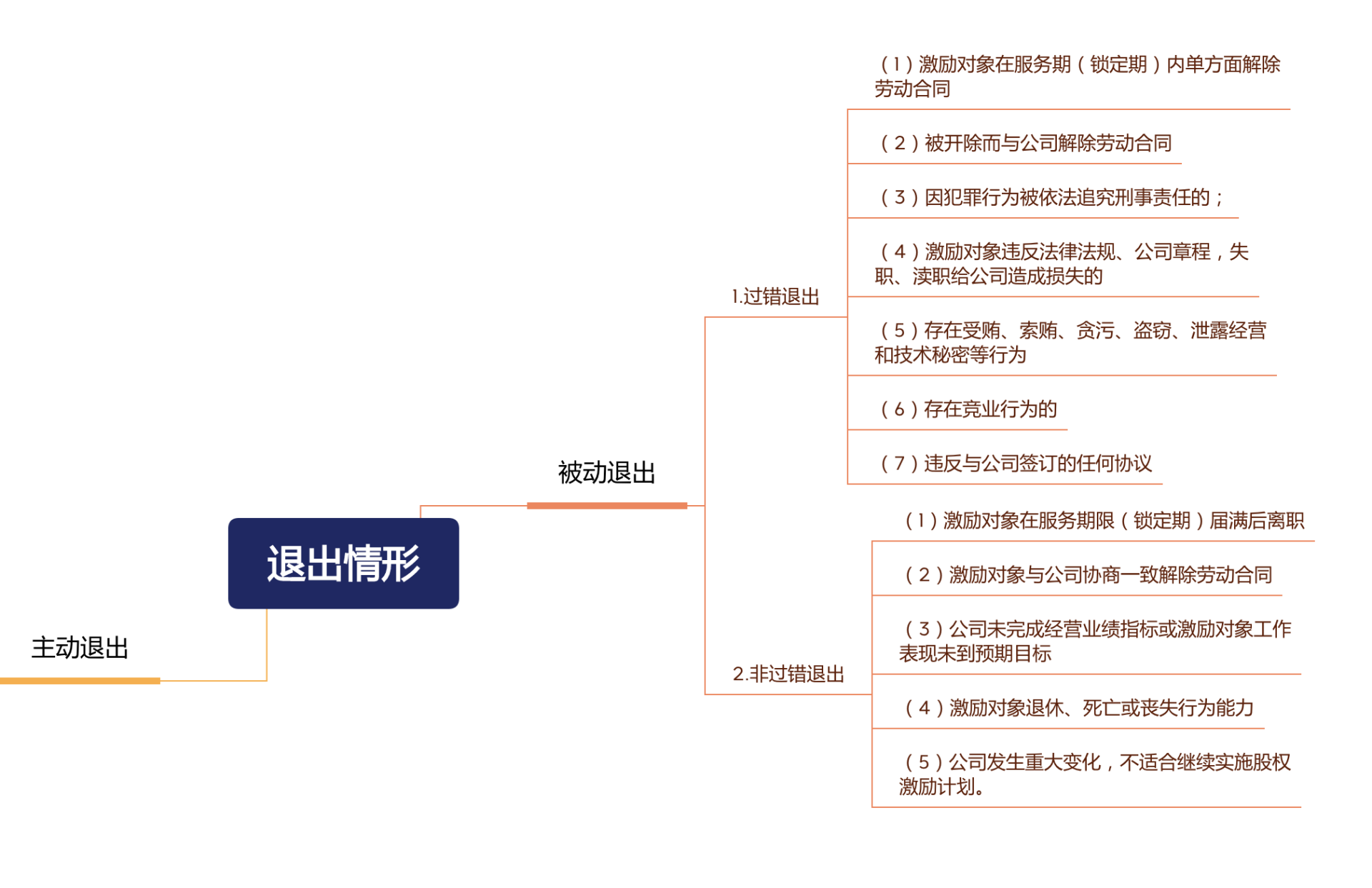

在发生情形上,我们一般会从两个维度考虑,即主动退出与被动退出;

1、主动退出就是激励对象提出需要转让股权变现;

2、被动退出就是激励对象由于某种主观或客观原因导致人力贡献停止,公司要回购股权的情形,被动退出再细分为:

(1)过错退出:可能是激励对象侵犯了公司的利益,造成公司损失导致公司要回购股权的情形,

(2)非过错退出可能是激励对象离职或身体原因离开公司,公司需要回购股权的情形。

在退出机制设计上

1、对于主动退出,我们建议还是不要轻易开这个口子,鉴于股权激励的最终目的,主动退出通道最好与公司资本市场的规划统一。要么与创始人一起等到上市套现,要么并购或股权融资的时候套现。毕竟如果有兜底承诺,就无法体现股权投资的风险共担、利益共享核心特点了。

2、对于被动退出,则需分情形进行设计

(1)如果是存在过错情形,一般是需要转让给持股平台普通合伙人指定的对象,转让价格为原始出资额、若对公司造成了损失,那么需要扣除相应赔偿金。

(2)如果是非过错情形,比如因一些外部原因致使员工中途退出,比如激励对象在服务期满后选择离职、或者公司与其协商一致解除劳动合同,那么这种情形下一般是“人走股留”,员工将这部分股权转让给持股平台其他任何人,普通合伙人有优先购买权,价格上一般可以按照上年末持股平台对应的净资产权益计算,或者也可以预先设置合理的计算方式。

(3)如果是这类非过错情形,比如激励对象退休、死亡或者丧失行为能力,鉴于员工的已有贡献,一般是允许其继续持有若干年限,在此期间继续享受股东权利如获得分红,在此后转让给持股平台相关人,普通合伙人有优先购买权,按届时公允价值计价。

3、激励对象的预期管理

当然,在做好上述周全的规划的同事,管理好激励对象的预期也十分重要。

股权投资本就不是“旱涝保收”,否则和借贷、储蓄就没有区别呢,激励作用就或被大大削弱。都知道硬币有两面,权利与义务也同行、收益与风险也是同在。对于员工而言,当上股东,可能会面临公司上市失败、市值缩水甚至倒闭的风险,这样期权可能真的是一张废纸。

在互联网工作多年的某员工认为,“(期权)最终这是个人选择的问题,你害怕风险就选择高工资。当然,你想多拿期权,想要高收入,那就要去承担相应的高风险。”

期权对于员工来说是职业彩蛋还是是海市蜃楼,取决于企业对期权激励制度的设计,也取决于公司的未来发展,期权作为一种商业管理制度,必然有其商业风险,能否一夜获得财务自由、能否溢价、能否保本、是否会拿现金换废纸,都是不是百分之百肯定的。总之,激励对象拿到这一纸授权,个人利益就与公司利益休戚与共。

这就是本期文章的全部内容,如果你对期权以及其退出机制有其他的看法或疑惑,欢迎留言与我们交流。