巴菲特很早就有个著名的论断:“积极管理型投资模式无法跑赢指数。” 战胜市场本身非常难,那不如直接低成本复制市场,于是被动的指数基金应运而生。那么,如果循着巴菲特“被动投资”、“指数投资”的思路,应该怎么选择投资标的?

指数基金是一个大家族,传统指数基金、ETF基金、ETF联接基金、指数增强基金都属于被动投资的范畴,它们都是跟踪特定指数的基金。 听到这里可能有点懵:都是被动投资,到底有什么区别?各种概念容易混淆,今天小景帮助客官们一文理清!

第一步,简单了解一下四类基金。

ETF

即交易型开放式指数证券投资基金,兼具股票、开放式指数基金及封闭式指数基金的优势和特色,是一种高效的指数化投资工具,策略类型丰富。

ETF联接基金

将其绝大部分基金财产投资于跟踪同一标的指数的ETF基金,简单讲,就是投资于ETF基金的基金,同样密切跟踪标的指数表现。

指数基金

指数基金就是以特定指数(如沪深300指数)为标的指数,并以该指数的成份股为投资对象,以追踪标的指数表现的基金产品。

指数增强基金

诚如我们上期介绍的,指数增强是在跟踪指数的基础上,通过择时、择股、打新等手段,获取比标的指数更优的收益回报。指数增强基金是被动投资与主动投资的结合。

第二步,了解四类基金在交易中的差别和优势。

第一,从交易费率上看,被动指数基金申购赎回费率普遍低,而ETF在二级市场上的交易费用更便宜。

作为被动投资基金,几大类基金的申购、赎回费率普遍较低,以小景家的三只被动的场外交易基金为例,申购费率(金额<50万)为1.20%、赎回费率(7日<=期限<365日)为0.50%,申购或赎回时一次性收取。

虽然表面上看ETF的交易费用更低,但是单笔小额或者定投投资者请注意:通过某些证券账户买卖ETF时,有每笔最低的交易费限制,比如某些券商要求,即便是只投资1000元,也需要缴纳最低5元的佣金。这种时候,交易ETF基金的费率并不占优。

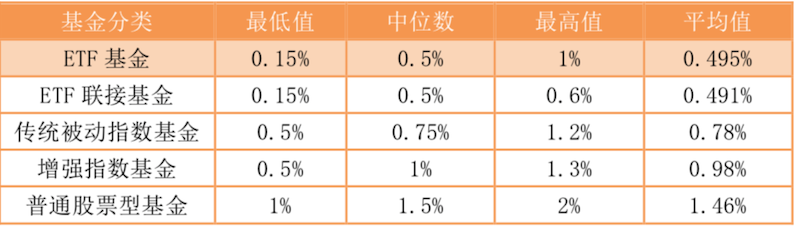

第二,从基金管理运作费率上看,被动指数基金的运作费率普遍低,而ETF及其联接基金更具优势。

除了一次性缴纳申购、赎回费,基金的运作费用包括管理费、托管费等,均会从基金净值中每日计提。以管理费为例,整体上的排序为:ETF及其联接基金<传统被动指数基金<增强指数基金<普通股票型基金,ETF及其联接基金的优势明显。

各类型基金管理费

(数据来源:Wind;截至11月28日)

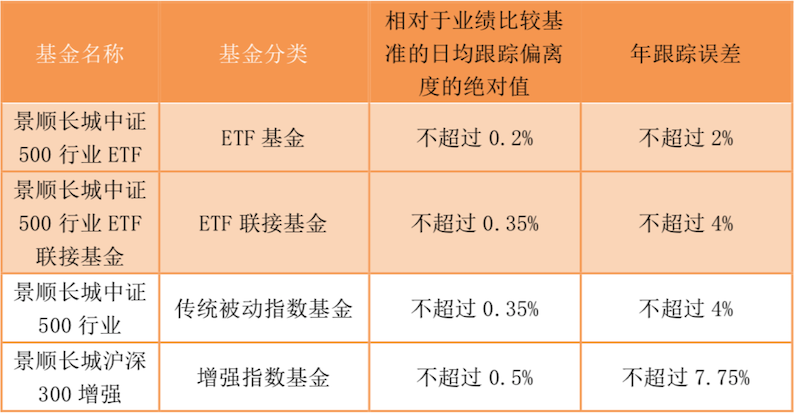

第三,从跟踪误差上看,ETF的跟踪误差最小,其次是ETF联接基金和被动指数基金,偏离度相对较大的是增强指数型基金。

ETF因为特殊的申购赎回制度,可以满仓操作,并且不会受到申购、赎回对基金净值的冲击,理论上最贴合指数的走势。

ETF联接基金以ETF为投资标的、传统被动指数基金复制指数走势的同时,因为通过场外申赎来买卖,必须保留一部分流动资产(现金+短债)以应对赎回,受到申购赎回冲击大,会最终影响到跟踪误差。

增强指数基金,要求在传统被动指数基金的布局策略之上,基金经理可以通过择时、择股、打新等方式增厚收益。既要跟踪指数,又要获取超额收益,对跟踪误差的要求会放得更宽一些。

同样,我们以小景家的四只基金为例,看看各类基金对跟踪误差的要求,有什么不同?

四只被动基金对跟踪误差的要求举例

(数据来源:Wind、基金三季报)

第四,从交易便捷程度来看,场内交易的ETF基金和场外交易的ETF联接基金、传统被动指数基金、增强指数基金,各有优劣。

普通投资者交易ETF基金,一般拥有证券账户即可,像买卖股票一样操作,非常便捷,优势是可以在盘中实时买卖,流动性高。但ETF是没法自动定投的,只能手动在每个月的某一天去购买一定金额,相对繁琐。

普通投资者在场外申赎其他三类基金,必须以交易日的收盘价格申购赎回。但优势是,这三类基金都可以进行定投,实现每月自动扣款,长期投资比较方便。

第五,从交易门槛来看,场外交易的三类基金申购门槛低至1元,门槛更低。

二级市场上买卖ETF基金,最小买入单位为1手(即100份基金份额),最小卖出单位为1份。而ETF联接基金、传统指数基金和指数增强基金,如今的申购门槛低至100元、10元、1元,即使是零星资金也可以用来理财,真正实现闲钱投资。

第六,从分红方式来看,场外交易的三类基金可自由选择分红方式,更灵活。

ETF基金场内的分红方式只有现金分红,传统指数基金的分红方式有两种:现金分红和红利再投资。一般进行基金定投,推荐选择“红利再投资”,将分红直接转为基金份额,免去申购成本。

第七,从长期收益来看,指数增强基金的增强优势,获得了历史验证。

四类基金中,指数增强基金的最大优势,在于追求超出标的指数的收益。在对全市场沪深300指数增强基金的业绩统计中,我们发现此类基金整体上确实是高于沪深300指数涨幅的,有良好的增强效果。

第三步,找到适合自己的被动投资基金。

综上所述,被动投资基金到底怎么选?最适合自己的,就是最好的。

同时也可以注意以下几点:

第一,如果希望把握短期波段收益,ETF或指数基金更适合,因为两者的费率低、跟踪误差小;

第二,ETF基金可以在日内盘中进行实时交易,但需要关注二级市场的成交量,因为很多ETF的成交并不活跃;

第三,如果希望通过定投方式进行投资,ETF联接基金、传统指数基金和指数增强基金具有优势;

第四,如果有长期配置需求,可以考虑指数增强基金。更详细的原因,请听下回分解。