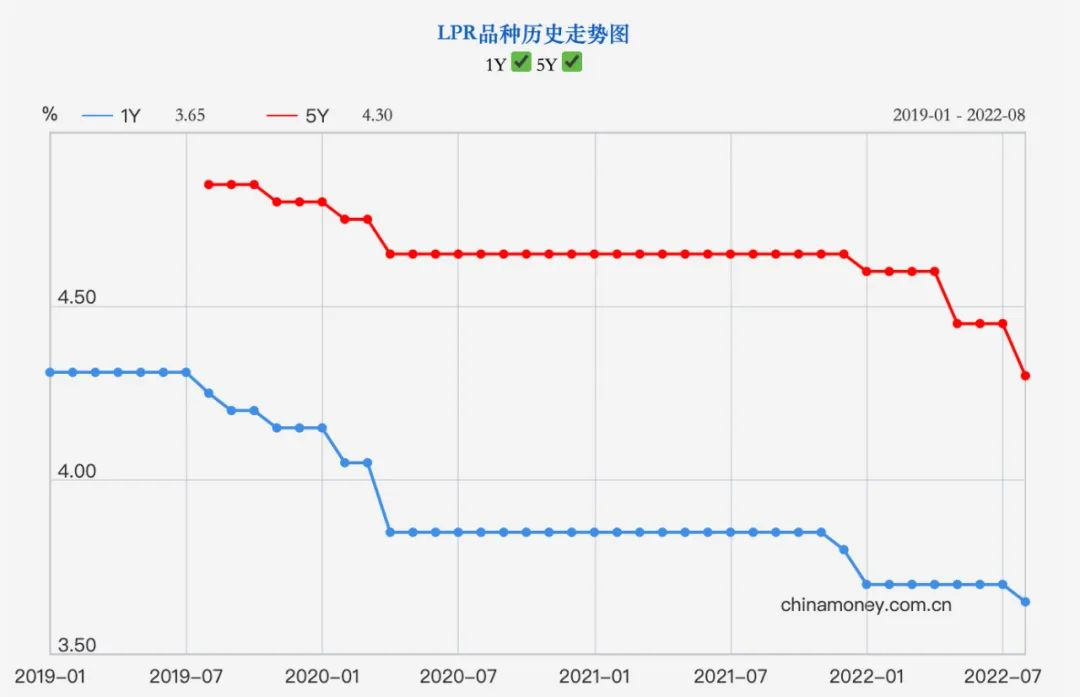

最新LPR出炉:

1年期LPR为:3.65%:

5年期以上LPR为:4.3%。

这两年受疫情影响,中小微企业陆续出现一些因金链断裂而产生的的风险,央行为了解决问题,除了降息之外,还提供了大量的低息贷款。

随着企业贷款一起降息的还有房贷,理论上首套房能以4.15%的利率拿下,但目前大批的存量客户和多套房拥有者依旧需要支付6%左右的房贷,4.15%需要在明年才能享受到。

高额的房贷与低息的经营贷形成了明显的利息倒挂,虽然银保监会一直强调禁止资金违规流入楼市,但在巨大的利差面前,还是有很多人愿意“铤而走险”,用低息经营贷置换房贷。

这种方法真的合适吗?转贷操作后又真的能省钱吗?

01

转贷 “省利息”

有句话叫“存在即合理”。上面明令禁止贷款流入楼市,但在下面这种操作似乎早已司空见惯。

放水恢复经济是很常见的调控方式,初衷肯定是好的。企业经济要振兴,三驾马车之一的楼市肯定也要同时振兴。为什么银行监管会睁一只眼闭一只眼?因为这也是楼市的需要。

所以,为了企业经营降低压力,房贷转经营贷合规吗?肯定合规。但单纯为了吃利差,钻政策的空子合规吗?肯定不合规。

事与愿违,现在的事实是一大批人正在疯狂涌入银行,办理转贷。转贷能省多少?可以看下面这个广为流传的转贷方案:

按照这种计算方式,转贷确实能省不少利息,但事实上真的是这样吗?

我很负责地告诉大家,上表内容完全错误,事情没有远没有想得简单!

首先我们要明确一个很基础的概念,房贷和经营贷的本质都是抵押贷款,区别在于针对的人群不同、可贷的年限不同、还款方式不同。而还款方式就涉及两者利差的关键。

以200万贷款,利率5.88%为例,按揭30年总利息为226万,月供11800元。而同样200万的经营贷,我们以3.85%为例,月供仅要6416元,足足少了一半!但三十年总利息呢?231万。

发现问题了没?经营贷明明利息少这么多,可总利息却比按揭要多。其根本原因就是两者的还款方式不同,导致计算方式不同。

经营贷的计算方式,是将年利息平均分摊到每个月,月供只含利息,所以月供压力很小。而等额本息,是将总利息和本金平均分摊到每个月,而本金是越还越少的,本金越来越少,利息总额也就越来少。你可以将经营贷的利息理解为一条直线,而房贷则是一条缓慢下降的曲线。

看似低息的经营贷,实际上跟房贷比起来,如果利差在2个点之内,并没有明显优势。

02

不确定的贷款年限

房贷属于长期贷款,最大的优势就是长达30年的还款周期,利率参照5年期LPR,基本上不存在断贷风险。而经营贷属于短期贷款,一般1-5年期,在2020年之后,不存在超过10年期的产品(气球贷除外)。

但现在有不少银行推出了10年期(甚至20年期)的经营贷,而利率继续参照1年期的超低息,所以让人们产生了20年期经营贷比同年限房贷能节省利息的错觉。

但事实上,这只是一种“障眼法”,所谓的10年期的超低息经营贷,只不过是授信10年,还款操作按照1年期操作。也就是在10年的首限期内,贷款按照每年或者每3/5年归本结清,审核后再续贷。

所以在这10年的授信中,涉及到不少问题。比如说,在三年后续贷时,优惠政策没了怎么办?期间过桥产生的垫资费用怎么算?审核不通过批不下款怎么办?

加上续贷期间涉及到的过桥费用和各种服务费,可能折腾到最后并不能省下多少利息。当然也不能只盯着资金成本,我们还要看到风险成本。现在正值政策宽松期,银行的审核门槛并不会高到哪去。这就导致一些资质不行甚至是空壳公司也能办理,但在后期贷款势必会经历一波收缩期。在此期间,门槛收紧,查违规抽到、续贷失败等等问题就会出现,这是转贷最大的不确定性风险。

03

转贷的“平替”

之前的文章多次提到过,转贷可以做,但适合也仅适合生意人,因为他最大的好处并不是节省利息,而是降低月供压力。细说下来,转贷的优势可体现为四个方面:

1. 降低利率、节省开支

2. 用超低利率,获取更多流动资金;

3. 负债整合

4. 在不卖房的前提下,盘活已升值房产。

而由此也可推出,适合办理的人群:

1. 有企业经营。

2. 二套房按揭,被套牢资金。

3. 有购房需求,首付不够。

4. 月供过高。

记住,转贷的关键并不是节省利息,而是在降低还款压力同时盘活资金。这种情况下,贷款的最大不确定性就是能贷多久。与其选择1年期超低息的产品,不如多交几厘的利息选一款稳定的长期产品。

以下是最近的优质产品合集:

写在最后:

转贷的本质,是缓解经营中存在的一些还款压力。不论再怎么转,利率降到多低,借到的钱,始终是要还的。生意人可以做,是因为他们有短期内还款的资本。普通人,最稳妥的方式还是用时间来抹平贷款,拉长战线才是有力武器。