中国证券报·中证金牛座记者独家获悉,监管层近期发布《证券公司收益互换业务管理办法》,并对券商收益互换业务的保证金管理要求进行了明确。

图片来源:券商

《意见》明确,挂钩标的为股票、窄基股票指数及其产品、信用债的,券商向单一交易对手方收取的保证金比例不得低于合约名义本金的100%;四种情形下,保证金比例应在覆盖交易或衍生品风险敞口的同时,不低于多头或空头名义本金孰高的25%。

明确保证金管理要求

具体来看,中证协对券商收益互换业务保证金要求明确如下:

一、券商收益互换业务挂钩标的为股票、窄基股票指数及其产品、信用债的,向单一交易对手方收取的保证金比例不得低于合约名义本金的100%,另有规定的除外。

二、与单一交易对手方开展权益类收益互换交易符合下列条件的,券商向单一交易对手方收取的保证金应当覆盖交易或衍生品风险敞口,且不低于与单一对手方开展的多头或空头名义本金孰高的25%:

(1)多头或空头收益互换挂钩股票不少于50只,且单一股票对应的合约名义本金占多方或空方股票对应的合约名义本金的比例不高于5%;

(2)多头与空头收益互换挂钩标的的过去一年相关系数不低于80%;

(3)多头收益互换名义本金与空头收益互换名义本金的比例不低于80%且不高于120%;

(4)证监会、中证协规定的其他条件。

三、券商收益互换业务挂钩其他标的,有对应期货或集中交易品种的,向单一交易对手方收取的保证金比例不得低于同一品种的期货或集中交易品种对应保证金比例;挂钩宽基股票指数及其产品,无对应期货品种的,向单一交易对手方收取的保证金比例不得低于50%。

四、券商与同一交易对手方同时开展上述交易的,对应挂钩标的的保证金比例应分别计算,不得通过向交易对手方支付保证金等方式突破保证金管理要求。

此外,中证协将根据监管要求、市场和业务发展情况、交易商合规风控能力和水平,适时调整上述保证金管理要求。

融资类互换已被叫停

收益互换业务类属券商场外金融衍生品交易业务,自2012年开始试点,在2015年曾被叫停。近几年,随着市场需求逐步扩大,收益互换等创新型资本中介业务逐渐成为券商业务新增长点。

收益互换类业务包括融资类和融券类,但在实践层面,融资类互换业务已被监管层全面叫停。

据中证协最新披露的《场外业务开展情况报告》,2021年10月,券商收益互换业务新增初始名义本金3590.09亿元,较9月减少1264.20亿元;截至10月末,未了结初始名义本金9830.53亿元,较9月末增长361.23亿元。其中,融资类收益互换新增为零,未了结名义本金为零。

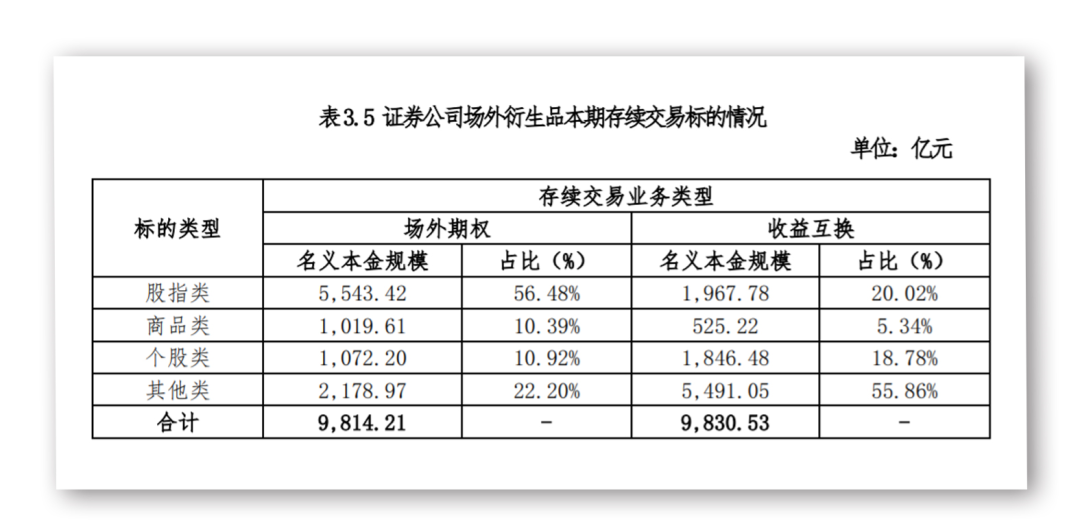

从业务集中度来看,10月份收益互换业务新增规模排名前五的券商新增初始名义本金共3126.68亿元,占当月收益互换业务新增总量的87.09%;10月份场外期权业务新增规模排名前五的券商新增初始名义本金为1605.79亿元,占当月场外期权业务新增总量的64.08%。截至10月末,存续的收益互换以其他类(55.86%)、股指类(20.02%)为主,存续名义本金规模较大的前五家券商在收益互换的全行业占比达72.02%。

来源:中证协官网

经过了近一年的多次征求市场机构意见,12月3日,中证协发布《证券公司收益互换业务管理办法》,从严格交易商管理、提高投资者适当性要求、加强挂钩标的管理、强化风险控制等多个方面对券商该项业务提出规范要求。新规明确,券商收益互换业务需持牌经营,不得挂钩私募基金净值,收益互换业务纳入券商风险控制体系等。

公开资料显示,目前“持牌”券商(即具备场外期权交易商资质的券商)共计41家。

某头部券商专业人士表示,收益互换是为专业机构投资者提供资产配置、证券投资、风险管理的基础工具,有助于增强券商核心竞争力。近年来,一系列政策、制度的出台、修订和完善,为促进证券行业创新业务平稳运行与发展以及行业高质量发展的根基更加稳固打下了良好的制度基础。衍生品业务作为券商增强国际竞争力的创新业务,监管也为其提供了坚实有效的制度支持。

从2018年期权新规发布,2020年9月新的场外期权新规的完善,再到本次互换新规的发布,都可以看出我国的金融监管部门在不断完善场外衍生品市场的监管制度等方面,为深化资本市场改革、推进高水平制度型开放、防范业务风险、督促证券公司创新业务稳妥发展等方面给出诸多支持。

编辑:叶松

图片编辑:尹建